Archivo de la categoría "Exportaciones"

Viernes, 12 de mayo de 2023

Expectativas de Producción Agropecuaria y Pesquera

Cifras durante abril 2023

La producción nacional agropecuaria y pesquera para 2022 p/ es de 230.5 millones de toneladas, 1.0% superior a lo registrado en 2021. Por subsector los resultados son positivos (todos aumentan): el agrícola 0.9, el pecuario 2.0 y el pesquero 1.2 por ciento. La expectativa para 2023 es que la producción aumente 2.0%, esto es, 2.3% el sector agrícola, 1.5% el pecuario y 1.4% el pesquero.

En comparación con 2021, el subsector agrícola aumentó 1 millón 832 mil toneladas, el pecuario 490 mil toneladas y el pesquero 24.2 mil. Para el 2023 se espera que el sector agrícola aumente 4 millones 749 mil toneladas, el pecuario 377 mil toneladas y el pesquero 27 mil.

Comportamiento por subsector

Agrícola:1 millones 832 toneladas más (0.9%)

Pecuario:490 mil toneladas más (2.0%)

Pesquero:24.2 mil más (1.2%)

Análisis de la Balanza Comercial Agroalimentaria de México febrero 2023

Por noveno año consecutivo al mes de febrero de 2023, la Balanza Comercial Agropecuaria y Agroindustrial tiene superávit, fue de 955 millones de dólares (MDD).

En los dos primeros meses del año, el saldo positivo disminuyó 541 MDD (36.2%), en comparación al mismo mes de 2022, debido al mayor aumento, de las importaciones de 1,149 MDD (18.4%), en relación con el incremento de las exportaciones en 608 MDD (7.9%).

La dinámica que presentan las exportaciones de bienes agroalimentarios y el nivel alcanzado permitió al país obtener divisas que superan a las conseguidas por:

Venta de productos petroleros en 3,366 MDD (67.5%) y

Turismo extranjero en 2,928 MDD (54.0%)

En el primer bimestre de 2023, la Balanza Comercial No Petrolera cerró con un déficit de 522 MDD.

El impacto del saldo de la Balanza Manufacturera en el saldo de la Balanza No Petrolera es negativo; tiene un déficit de 1,664 MDD.

Mientras que el impacto del superávit de la Balanza Agropecuaria y Pesquera (180 MDD) contribuye de manera positiva a atenuar el déficit de la No Petrolera.

Comportamiento de la balanza agroalimentaria, enero – febrero 2023

Balanza Agropecuaria y Agroindustrial: superávit de 955 MDD.

Balanza de bienes agrícolas

En el primer bimestre de 2023, el superávit fue de 359 MDD, este saldo es resultado de exportaciones 10.9% mayores a las importaciones. El saldo disminuyó 45.3% (297 MDD), en relación con el mismo periodo 2022, debido a que las importaciones aumentaron en mayor medida 24.8% (655 MDD), en comparación con el incremento que tuvieron las exportaciones que fue de 10.9% (358 MDD).

Balanza de bienes agroindustriales

Para febrero de 2023, se registra un superávit de 775 MDD, periodo en el que las exportaciones fueron 21.7% mayores a las importaciones. El saldo disminuyó 22.2% (221 MDD), respecto al mismo mes de 2022, resultado del aumento en mayor medida, de las importaciones en 443 MDD (14.2%), en comparación con las exportaciones 222 MDD (5.4 %).

Balanza de bienes pesqueros

En los primeros dos meses de 2023, se registra un superávit de 13 MDD, debido a que lo exportado es 8.8% mayor respecto de lo importado. Los flujos comerciales disminuyeron, para el caso de las compras al exterior en 16.2% (29 MDD), mientras que las ventas 10.8% (19 MDD), en comparación al mismo mes de 2022.

Balanza de bienes ganaderos y apícolas:

Para el primer bimestre de 2023, el déficit fue 191.7 MDD, esto es, 32 millones de dólares mayor que el saldo negativo reportado al mismo periodo de 2022 (159.7 MDD). El comercio total se incrementó 127 millones 860 mil dólares (28.5%), al pasar de 448 millones dólares en 2022 a 576 millones de dólares en 2023. El déficit de la balanza se explica porque las importaciones fueron 99.8% mayores a las exportaciones. Las compras al exterior se incrementaron en mayor medida, en términos absolutos, en 80 MDD (26.3%) frente a las de 2022; mientras que las ventas al mercado externo en 48 MDD (33.2%).

Fuente: SIAP 04 de mayo de 2023

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Exportaciones, Ganaderia, Gobierno, Indicadores, Industria, Información en otros sitios, Inversión, Pesca y Acuacultura, Producción | Comentarios desactivados en SIAP – Expectativas de Producción Agropecuaria y Pesquera

Lunes, 8 de mayo de 2023

La medida de los precios mundiales de los

alimentos subió en abril por primera vez en un año

El índice de precios de los alimentos de la FAO aumenta debido al alza de las cotizaciones internacionales del azúcar, la carne y el arroz

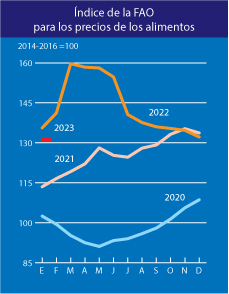

El índice de referencia de los precios internacionales de los productos alimenticios subió en abril por primera vez en un año debido al alza de las cotizaciones mundiales del azúcar, la carne y el arroz, informó la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO).

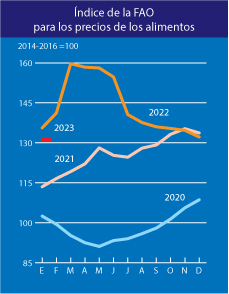

El índice de precios de los alimentos de la FAO, que hace un seguimiento mensual de los precios internacionales de los productos alimenticios más comercializados, registró un promedio de 127,2 puntos en abril de 2023, lo que representa un 0,6 % más que en marzo. A ese nivel, el índice se encuentra un 19,7 % por debajo de su nivel de abril de 2022, pero todavía un 5,2 % por encima del de abril de 2021.

El índice de precios del azúcar de la FAO subió un 17,6 % desde marzo, con lo que alcanzó su nivel más elevado desde octubre de 2011, debido al empeoramiento de las expectativas y la reducción de la producción en la India, China, Tailandia y la Unión Europea como consecuencia de las condiciones atmosféricas secas, así como del lento inicio de la cosecha de caña de azúcar en el Brasil junto con el aumento de los precios internacionales del petróleo crudo, lo que puede provocar un incremento de la demanda de etanol producido a partir de caña de azúcar.

El índice de precios de la carne de la FAO subió un 1,3 % durante el mes, mayormente a causa del alza de las cotizaciones de la carne de cerdo, seguidas por los precios de la carne de aves de corral, que aumentaron a causa de la demanda de importaciones en Asia y las restricciones a la producción derivadas de problemas de sanidad animal. Los precios internacionales de la carne de bovino también aumentaron, debido a una disminución de la oferta de ganado para el sacrificio, especialmente en los Estados Unidos de América.

l índice de precios de los cereales de la FAO descendió un 1,7 % desde marzo y registró un promedio del 19,8 % por debajo de su valor de abril de 2022. Los precios internacionales del trigo disminuyeron un 2,3 %, fundamentalmente a causa de las abundantes disponibilidades exportables en Australia y la Federación de Rusia. Los precios mundiales del maíz cayeron un 3,2 % debido al aumento estacional de la oferta en América del Sur gracias a las cosechas en curso. Por otro lado, en un contexto de disminución de las cosechas a raíz de la subida del costo de los insumos y las condiciones meteorológicas adversas, especialmente fuera de Asia, las ventas a compradores asiáticos sostuvieron un incremento de los precios internacionales del arroz.

El índice de precios de los aceites vegetales de la FAO disminuyó un 1,3 % en el mes, con lo que registró su quinta disminución mensual consecutiva. Los precios mundiales del aceite de palma se mantuvieron estables, mientras que las cotizaciones de los aceites de soja, colza y girasol disminuyeron a la par de la presión ejercida por la cosecha estacional de soja en el Brasil, que podría alcanzar su máximo histórico.

El índice de precios de los productos lácteos de la FAO cayó un 1,7 %, afectado por la persistente atonía de la demanda mundial de importaciones de leches en polvo y las mayores disponibilidades exportables de queso en Europa occidental.

Actualización de los pronósticos

sobre la producción y el comercio

En una nueva Nota informativa sobre la oferta y la demanda de cereales, publicada hoy también, la FAO ha ajustado su pronóstico sobre la producción mundial de trigo en 2023. La producción mundial se estima ahora en 785 millones de toneladas, cifra que, pese a ser la segunda más cuantiosa jamás registrada, es inferior a la de la última campaña, fundamentalmente a causa de las disminuciones en Australia y la Federación de Rusia respecto de su producción récord de 2022.

La FAO elevó su previsión anterior sobre el comercio mundial de cereales en 2022/23, que ahora asciende a 472 millones de toneladas, es decir, alrededor de un 2,2 % por debajo del nivel sin precedentes de la campaña anterior. Se prevé que el comercio mundial de trigo aumentará un 2,3 %, mientras que el de cereales secundarios lo hará probablemente un 5,5 %. Se estima que el comercio internacional de arroz en 2023 se contraerá un 4,4 % en términos interanuales.

La utilización mundial de cereales en 2022/23 se estima en 2 780 millones de toneladas, y se prevé que las reservas mundiales de cereales al cierre de las campañas se situarán en 855 millones de toneladas. Según estos últimos pronósticos, la relación entre las reservas mundiales de cereales y su utilización en 2022/23 se situaría en un 29,8 %, valor ligeramente inferior al 30,8 % registrado durante los 12 meses anteriores que, sin embargo, sigue representando un nivel de suministro a escala mundial relativamente holgado, afirma la FAO.

Fuente: FAO 05 de mayo de 2023

Clasificado bajo: Agricultura, Alimentación, CEIEG, Economía, Empresas, Estadística, Exportaciones, Gobierno, Indicadores, Información en otros sitios, Inversión, Producción | Comentarios desactivados en FAO – La medida de los precios mundiales de los alimentos subió en abril por primera vez en un año

Lunes, 8 de mayo de 2023

El precio mundial de los alimentos

sube por primera vez en un año

Según una actualización del costo internacional de los productos alimentarios básicos, han aumentado los índices de precios del azúcar, de la carne y del arroz, aunque han bajado los de otras grandes categorías de productos alimentarios como el trigo, el maíz, los productos lácteos y los aceites vegetales.

El índice de referencia de los precios internacionales de los productos alimentarios básicos subió en abril por primera vez en un año, debido al incremento de las cotizaciones mundiales del azúcar, la carne y el arroz, informó la Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO).

El Índice de Precios de los Alimentos, que hace un seguimiento de las variaciones mensuales de los precios internacionales de los productos básicos más comercializados, alcanzó una media de 127,2 puntos en abril, un 0,6% más que en marzo. El índice se situó un 19,7% por debajo del nivel en abril de 2022, pero todavía un 5,2% más alto que en abril de 2021.

Por su parte, el índice para los precios del azúcar aumentó un 17,6% con respecto a marzo, alcanzando su nivel más alto desde octubre de 2011, debido a la reducción de las expectativas de producción y de los resultados en la India, China, Tailandia y la Unión Europea causada por las condiciones meteorológicas secas, así como al lento comienzo de la cosecha de caña de azúcar en Brasil, junto con el aumento de los precios internacionales del petróleo crudo, que puede incrementar la demanda de etanol a base de caña de azúcar.

El índice de precios de la carne subió un 1,3% durante el mes, impulsado principalmente por el incremento de las cotizaciones de la carne de cerdo, seguido por los precios de las aves de corral, que aumentaron en medio de la demanda asiática de importaciones y las restricciones a la producción espoleadas por problemas de sanidad animal. Los precios internacionales de la carne de vacuno también aumentaron debido a la disminución de la oferta de ganado para sacrificio, especialmente en Estados Unidos.

Por otra parte, en un contexto de cosechas reducidas por el aumento de los costes de los insumos y la climatología adversa, especialmente fuera de Asia, las ventas a compradores asiáticos sostuvieron un aumento de los precios internacionales del arroz.

El índice de precios de los cereales bajó un 1,7% respecto a marzo y se situó por término medio un 19,8% por debajo de su valor de abril de 2022. Los precios internacionales del trigo bajaron un 2,3%, debido sobre todo a las grandes disponibilidades exportables en Australia y Rusia. Los precios mundiales del maíz cayeron un 3,2% al aumentar estacionalmente la oferta en Sudamérica con las cosechas en curso.

<p style="text-align: justify"El índice de precios de los aceites vegetales bajó un 1,3% en el mes, registrando su quinto descenso mensual consecutivo. Los precios mundiales del aceite de palma se mantuvieron estables, mientras que las cotizaciones de los aceites de soja, colza y girasol bajaron al compás de la presión estacional de la cosecha de soja en Brasil, que podría alcanzar una cantidad récord.

El índice de los productos lácteos bajó un 1,7%, afectado por la persistente atonía de la demanda mundial de importación de leche en polvo y las mayores disponibilidades para la exportación de queso en Europa occidental.

En un nuevo informe sobre la oferta y la demanda de cereales, también publicado este viernes, la FAO ha ajustado su previsión de producción mundial de trigo para 2023. La producción mundial se sitúa ahora en 785 millones de toneladas, la segunda mayor de la historia, pero inferior a la de la temporada anterior, debido sobre todo al descenso en Australia y Rusia respecto a sus producciones récord de 2022.

La Organización elevó su previsión anterior para el comercio mundial de cereales en 2022-2023 a 472 millones de toneladas, ahora un 2,2% por debajo de su nivel récord de la temporada anterior. Se prevé que el comercio mundial de trigo aumente un 2,3%, mientras que el de cereales secundarios lo hará probablemente un 5,5%. Se prevé que el comercio internacional de arroz en 2023 se contraiga un 4,4% interanual.

La utilización mundial de cereales en 2022-2023 se prevé en 2780 millones de toneladas, y las existencias mundiales de cereales al cierre de las campañas se situarán en 855 millones de toneladas. Según estas últimas previsiones, la relación entre las existencias mundiales de cereales y su utilización en 2022-2023 se situaría en el 29,8%, ligeramente por debajo del 30,8% de los 12 meses anteriores, pero indicando todavía un nivel de suministro relativamente cómodo a nivel mundial, según la Organización.

Fuente: ONU 05 de mayo de 2023

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Exportaciones, Información en otros sitios | Comentarios desactivados en ONU – El precio mundial de los alimentos sube por primera vez en un año

Jueves, 4 de mayo de 2023

México rompe récord en exportaciones

a EU; es su principal socio comercial

México se mantuvo como primer socio de Estados Unidos en el comercio de mercancías en marzo, con una participación de 16.1%, por delante de Canadá (15.5%) y China (10.1 por ciento).

México exportó productos a Estados Unidos por un valor de 42,825 millones de dólares en marzo, lo que supone el más alto nivel para un mes y un crecimiento interanual de 5.9%, informó la Oficina del Censo.

A la vez, México se mantuvo como primer socio de Estados Unidos en el comercio de mercancías en marzo, con una participación de 16.1%, por delante de Canadá (15.5%) y China (10.1 por ciento).

Del lado de las exportaciones de bienes estadounidenses, a México se dirigieron embarques por un total de 29,273 millones de dólares, un aumento de 2.6% anual.

Canadá registró en marzo una caída interanual de 7.2% en sus ventas externas al mercado estadounidense, a 37,558 millones de dólares; mientras que las de China a ese mismo destino se desplomaron 35%, a 30,790 millones. Con ello, México se colocó como el primer proveedor externo de productos en Estados Unidos.

De acuerdo con datos de la Comisión Económica para América Latina (Cepal), el sector exterior no apoyó el crecimiento económico anual de Estados Unidos en 2022. Hubo una contribución negativa de las exportaciones netas, que restaron 0.4% al crecimiento de 2022.

El déficit por cuenta corriente de Estados Unidos, que refleja los saldos combinados del comercio de bienes y servicios y los flujos de renta entre residentes en Estados Unidos y residentes en otros países, aumentó 97,000 millones de dólares en 2022 con respecto a 2021, es decir, 12 por ciento.

Tras un repentino aumento sustancial en el primer trimestre de 2022, el déficit por cuenta corriente de Estados Unidos se redujo en los tres últimos trimestres de 2022, según la publicación preliminar del cuarto trimestre de la Oficina de Análisis Económico de Estados Unidos sobre transacciones internacionales.

Fuente: EL ECONOMISTA 04 de mayo de 2023

Clasificado bajo: CEIEG, Empresas, Estadística, Exportaciones, Gobierno, Información en otros sitios, Inversión | Comentarios desactivados en ECONOMISTA – México rompe récord en exportaciones a EU; es su principal socio comercial

Martes, 2 de mayo de 2023

Exportación de ganado bovino

Exportación de ganado bovino en pie a los Estados Unidos de América

Con un promedio superior a las 900 mil cabezas al año, la exportación de ganado bovino en pie a los Estados Unidos de América, es una de las actividades pecuarias más importantes del país.

El seguimiento de esta información por parte de los agentes involucrados en el sector, además de ser importante por sí mismo, constituye un referente, por el nivel de precios que cotiza, del comportamiento de la producción de carne de bovino en el país.

El Servicio de Información Agroalimentaria y Pesquera (SIAP), en colaboración con el Servicio Nacional de Sanidad, Inocuidad y Calidad Agroalimentaria (SENASICA), publica las cifras mensuales de exportación de ganado en pie a los Estados Unidos de América.

De forma tabular y gráfica, se reporta la cantidad mensual y acumulada, por entidad federativa, de los becerros y vaquillas exportados en pie a los Estados Unidos de América; así como, la serie histórica mensual a partir de 1994, la estacionalidad del volumen de exportación y la estimación de carne en canal de lo que representa esta actividad.

Fuente: SIAP 28 de abril de 2023

Clasificado bajo: CEIEG, Estadística, Exportaciones, Ganaderia, Indicadores, Información en otros sitios | Comentarios desactivados en SIAP – Exportación de ganado bovino

Jueves, 27 de abril de 2023

Reporte mensual de Precios Internacionales de productos agrícolas

Cifras durante marzo de 2023

Reporte gráfico que muestra la evolución de los precios físico y de futuro de los principales productos que se comercializan en el mercado internacional.

Maíz blanco y amarillo (dólares/ton)

El precio internacional de maíz amarillo, durante marzo de 2023, fue de 282.49 dólares por tonelada; significa una caída mensual de 5.3% y anual de 16%. Es la primera baja anual desde septiembre de 2020, cuando cayó 8.7%. La proyección del USDA para el ciclo 2022/23, realizada en abril de 2023, señala que la cosecha mundial podrían alcanzar 1,145 millones de toneladas de maíz grano, sin distinguir por variedad, lo que representa una caída de 6.0% vs el ciclo 2021/22. Espera que en Ucrania se obtengan 27 millones de toneladas, lo que significa una caída de 36% respecto al ciclo anterior, en consecuencia sus exportaciones bajarán 13%.

Trigo suave (dólares/ton)

La cotización internacional de trigo grano de EE.UU. (invierno rojo, no. 2, suave), durante marzo de 2023, fue de 284.19 dólares por tonelada; es una caída de 8.9% respecto de los 311.89 dólares de un mes antes y representa una caída anual de 36.4%. A inicios de abril de 2023, el escenario se mantiene similar al del mes anterior, la última estimación del USDA señala que, para el cierre del ciclo de mercado 2022/23, se podrían cosechar 789 millones de toneladas, esto es, 5.1 millones más respecto de lo proyectado un mes antes y significa 1.3% más respecto del ciclo anterior.

Se proyecta que EE.UU. logre 44.9 millones de toneladas al cierre de 2022/23, lo cual significa un incremento mínimo de 0.2%, por lo que podría importar 3.4 millones de toneladas; 31.3% más que el ciclo precedente, asimismo bajaran sus exportaciones 3.2%, para dejarlas en 21 millones de toneladas.

Sorgo amarillo (dólares/ton)

El precio de sorgo amarillo de EE.UU., No. 2, cotizado F.O.B. en puertos del Golfo, en marzo de 2023, fue de 343 dólares por tonelada; 5.3% menos que el mes previo y 15.0% por abajo del año anterior.

El USDA estima (en abril de 2023) que la producción de EE.UU., para el cierre de 2022/23 podría ser de 188 millones de bushels, es una caída de 58% vs el ciclo 2021/22, resultado de disminuciones de 40% en el rendimiento, 13.7% en el área plantada y 29% en la superficie cosechada. Asimismo, señala que al cierre de 2021/22 el precio pagado al agricultor estadounidense fue de 5.94 dólares por bushel; 18% más que en el ciclo precedente y para 2022/23 se proyecta un precio de 6.90 dólares por bushel, 16% más que en el periodo anterior.

Frijol americano (dólares/ton)

La cotización internacional de frijol negro, con nivel de oferta al productor, en las ciudades de Michigan y North Dakota/Minessota, registra durante marzo de 2023, un precio de 984.30 dólares por tonelada, equivalente a una caída anual de 4.7% y un incremento mensual de 3.9%, por lo que es el séptimo mes consecutivo con incremento anual.

El frijol pinto, con nivel de oferta al productor, cotizado en las principales ciudades de EE.UU., registró en marzo de 2023, un precio de 881 dólares por tonelada, esto rompe la barrera de 781.94 dólares que se había mantenido en los cuatro meses previos, esto representa un incremento mensual de 12.7% y una caída anual de 10.4%.

Soya amarilla (dólares/ton)

El precio internacional de soya amarilla #2 de exportación, registrada en el Golfo de EE.UU., en marzo de 2023, fue de 628.38 dólares por tonelada, significa una caída anual de 12.8% y es la segunda disminución, desde febrero de 2020 cuando disminuyó 1.2%; aunque aumentó 3.9% en comparativo mensual, pero el promedio de la variación mensual de julio de 2022 a enero de 2023 fue negativo en 2.2%.

Café verde (dólares/ton)

La cotización internacional de café verde, registrada en marzo de 2023, por el International Coffee Organization, por medio de su indicador Compuesto (I-CIP) fue de 3,749 pesos por tonelada; 12.7% menos que un año antes, lo que representa la sexta caída continua en comparativos anuales, además de disminuir 2.7% respecto al mes previo. El precio observó su mayor nivel el primero de marzo, con 176 centavos de dólar por libra, con una tendencia relativamente estable a la baja, que colocó al indicador en su menor nivel el día 31 de marzo, con 164.40 centavos de dólar por libra. Todas las mezclas consideradas en el indicador mostraron disminuciones; las mezclas colombianas pasaron de 234.63 centavos de dólar por libra a un mínimo de 216.02, mientras que las naturales brasileñas cambiaron de 195.40 a 178.45, las robustas de 109.74 a 102.96 y otras mezclas disminuyeron de 230.69 a 212.69 centavos de dólar por libra.

Algodón (dólares/ton)

El precio internacional de algodón mantiene el comportamiento estable que se observa desde fines de 2022, se encuentra muy por debajo de los incrementos que se dieron durante el primer trimestre de 2022 y que iniciaron en el primer trimestre de 2020. La cotización de marzo de 2023, fue de 2,103 dólares por tonelada; 32% por abajo del año pasado y 4% menos que el mes anterior.

El USDA estima, en marzo de 2023, para el cierre de 2022/23 una producción de 116 millones de sacos de 480 libras, esto es, un millón adicional al estimado de un mes antes, y representa una caída de 0.1% vs el ciclo 2021/22.

Azúcar (dólares/ton)

Los referentes internacionales de azúcar, para marzo de 2023, continúan con incrementos anuales considerables; en marzo de 2023 el C11 cotizó en 462 dólares por tonelada, 9.7% más en comparativo anual, mientras el C16 quedó en 835 dólares por tonelada, es un incremento anual de 4.3% y el C5 llegó a 594 dólares, 11% por arriba del similar de un año antes.

Arroz (dólares/ton)

Desde abril de 2021 y hasta junio de 2022, el precio mensual internacional de arroz registró disminuciones, en su comparativo anual, a diferencia del comportamiento de los precios de la mayoría de alimentos, los cuales observaron incrementos continuos. De julio a octubre de 2022, el precio internacional de arroz manifestó incrementos anuales de un dígito y posteriormente ha aumentado en dos; para marzo de 2022 fue de 13%.

Fuente: SIAP 25 de abril de 2023

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Exportaciones, Información en otros sitios | Comentarios desactivados en SIAP – Reporte mensual de Precios Internacionales de productos agrícolas

Viernes, 21 de abril de 2023

¿Cómo cerramos el año agrícola 2022

y qué esperamos del 2023?

Ésta y más información, contiene la publicación Expectativas Agroalimentarias 2023

Como ya es tradición, el Servicio de Información Agroalimentaria y Pesquera (SIAP) presentó el documento Expectativas Agroalimentarias 2023, a través del cual, todos los involucrados en el sector agroalimentario, así como el público en general, podrán encontrar información relevante sobre nuestro campo y lo que produce.

Esta publicación, que es única en su tipo, posee dos importantes cualidades. La primera tiene que ver con el hecho de que nos ofrece las cifras preliminares del año agrícola 2022 –que acaba de finalizar en marzo pasado- pero además, porque nos brinda la expectativa de producción del año agrícola 2023 que está en desarrollo. Gracias a este documento, hoy podemos tener un pronóstico de los volúmenes que se podrían generar en los 64 principales cultivos –que representan cerca del 94% del valor total de la producción agrícola nacional–; así como de los productos pecuarios más consumidos –carne y derivados– y de las más importantes especies pesqueras.

La segunda está relacionada con la estructura organizacional y los protocolos metodológicos que respaldan estos datos. Detrás de las cifras, está el monitoreo de los técnicos de campo que todos los días recorren las zonas agrícolas y pecuarias de todo el país; el uso de tecnología que ofrece la posibilidad de disponer de imágenes satelitales de las zonas de cultivo; la utilización de los registros administrativos de los programas que ejecuta la Secretaría de Agricultura; y por supuesto, las mejores prácticas metodológicas para recopilar, analizar, validar y difundir la información estadística y geoespacial. Por todo ello, esta publicación tiene un elevado grado de confiabilidad.

En esta ocasión, el documento Expectativas Agroalimentarias 2023, nos proporciona información que es de suma importancia considerar, en razón de garantizar la seguridad alimentaria de nuestro país y nuestros compromisos con el mercado internacional. Aquí les dejamos algunos de los mensajes clave que podrán encontrar.

El año agrícola 2022 cerró con una producción agrícola, pecuaria y pesquera del orden de 297.6 millones de toneladas, cifra que representa un incremento de 1% con respecto al año anterior. En términos de valor, equivalió a 1.4 billones de pesos, lo que significa un crecimiento de 7.2% con referencia a 2021.

Para el año agrícola 2023 –que ya está en curso– se espera que la producción agrícola, pecuaria y pesquera alcance un total de 301.3 millones de toneladas, lo que posibilitaría un incremento de 1.2% con relación con 2022.

El subsector agrícola en 2022, aportó 91% del volumen total generado y 55.3% del valor total; por su parte, el subsector pecuario contribuyó con 8.3% del volumen y 41.0% del valor; mientras que el subsector pesquero proporcionó 0.7% de la producción, así como 3.7% del valor.

Las regiones de Centro-Occidente y Sur-Sureste, son las que aportaron los mayores volúmenes con 88.9 millones de toneladas y 80.4 millones de toneladas, respectivamente.

El aumento en el volumen de los productos agrícolas, estuvo determinado por una mayor cosecha de frutas, hortalizas y forrajes. En el primer grupo de cultivos destacan los volúmenes de la naranja, plátano, manzana y limón, que en conjunto registraron 11 millones 340 mil toneladas. En el segundo, el tomate rojo tuvo una destacada relevancia con 3 millones 392 mil toneladas. En tanto que en el último grupo, la alfalfa registró el aumento más significativo con 35 millones 119 mil toneladas.

Por su parte, la producción pecuaria mexicana alcanzó 24 millones 660 mil toneladas en 2022, volumen que fue 2.1% superior al total generado en 2021.

El sector pesquero y acuícola, durante 2022, superó la barrera de las 2 millones 6 mil toneladas, con 24 mil toneladas más en comparación con 2021.

Con publicaciones como ésta, el SIAP mantiene su compromiso de seguir proporcionando información confiable, oportuna y relevante a los agentes económicos y tomadores de decisiones del sector agroalimentario y pesquero.

Fuente: SIAP 21 de abril de 2023

Clasificado bajo: Agricultura, CEIEG, Economía, Empresas, Estadística, Exportaciones, Ganaderia, Indicadores, Información en otros sitios, Pesca y Acuacultura, Producción | Comentarios desactivados en SIAP – ¿Cómo cerramos el año agrícola 2022 y qué esperamos del 2023?

Lunes, 17 de abril de 2023

Reporte mensual de la Balanza

Comercial Agroalimentaria de México

Cifras durante febrero de 2023

El origen de la información se basa en la estadística de la balanza de productos agropecuarios y balanza de productos agropecuarios, pesqueros y agroindustriales que integra y difunde el Grupo de Trabajo de Estadísticas de Comercio Exterior, conformado por el Banco de México, INEGI y SAT y la Secretaría de Economía.

Análisis de la Balanza Comercial Agroalimentaria de México

Por noveno año consecutivo al mes de febrero de 2023, la Balanza Comercial Agropecuaria y Agroindustrial tiene superávit, fue de 955 millones de dólares (MDD).

En los dos primeros meses del año, el saldo positivo disminuyó 541 MDD (36.2%), en comparación al mismo mes de 2022, debido al mayor aumento, de las importaciones de 1,149 MDD (18.4%), en relación con el incremento de las exportaciones en 608 MDD (7.9%).

Evolución de la Balanza Comercial Agropecuaria

y Agroindustrial, enero – febrero 1993-2023.

A febrero de 2023, el valor de las exportaciones agroalimentarias de México es el más alto reportado en 31 años (desde 1993).

La dinámica que presentan las exportaciones de bienes agroalimentarios y el nivel alcanzado permitió al país obtener divisas que superan a las conseguidas por:

Venta de productos petroleros en 3,366 MDD (67.5%) y

Turismo extranjero en 2,928 MDD (54.0%).

En el primer bimestre de 2023, la Balanza Comercial No Petrolera cerró con un déficit de 522 MDD.

El impacto del saldo de la Balanza Manufacturera en el saldo de la Balanza No Petrolera es negativo; tiene un déficit de 1,664 MDD.

Mientras que el impacto del superávit de la Balanza Agropecuaria y Pesquera (180 MDD) contribuye de manera positiva a atenuar el déficit de la No Petrolera.

Comportamiento de la balanza agroalimentaria enero-febrero 2023

Balanza Agropecuaria y Agroindustrial: superávit de 955 MDD.

Balanza de bienes agrícolas:

En el primer bimestre de 2023, el superávit fue de 359 MDD, este saldo es resultado de exportaciones 10.9% mayores a las importaciones. El saldo disminuyó 45.3% (297 MDD), en relación con el mismo periodo 2022, debido a que las importaciones aumentaron en mayor medida 24.8% (655 MDD), en comparación con el incremento que tuvieron las exportaciones que fue de 10.9% (358 MDD).

Los cultivos con mayor venta al extranjero y que contribuyen significativamente al saldo positivo son: aguacate (545 MDD), jitomate (483 MDD), pimento (385 MDD), fresa (267 MDD), pepino (182 MDD), cítricos (169 MDD), coles (154 MDD) almendras, nueces y pistaches (120 MDD), cebolla (88 MDD), melón, sandía y papaya (77 MDD), café sin tostar (66 MDD), trigo duro (42 MDD), algodón (40 MDD), plátano (39 MDD), guayaba, mango y mangostanes (33 MDD), garbanzo (17 MDD), maíz (14 MDD) y flores y capullos para adornos (14 MDD).

Balanza de bienes agroindustriales:

A febrero de 2023, se registra un superávit de 775 MDD, periodo en el que las exportaciones fueron 21.7% mayores a las importaciones. El saldo disminuyó 22.2% (221 MDD), respecto al mismo mes de 2022, resultado del aumento en mayor medida, de las importaciones en 443 MDD (14.2%), en comparación con las exportaciones 222 MDD (5.4 %).

Las exportaciones que mayor valor aportan al superávit son: cerveza (757 MDD), tequila y mezcal (616 MDD), productos de panadería (386 MDD), azúcar (255 MDD), artículos de confitería sin cacao (176 MDD), frutas en conserva (137 MDD), carne de porcino (119 MDD), hortalizas cocidas en agua o vapor (117 MDD), jugo de naranja congelado (94 MDD), salsas, sazonadores y condimentos (91 MDD), extracto de malta (78 MDD), chocolate y otros preparados de alimentos con cacao (72 MDD), productos de cereal tostado inflado (66 MDD), jugos sin fermentar, excluyendo el de naranja congelado (59 MDD), fresa y frambuesa congelada (51 MDD), hortalizas preparadas en vinagre (40 MDD), preparaciones de café, té o yerba mate (40 MDD), carne de bovino congelada (40 MDD), levadura (29 MDD) y lactosa, glucosa y fructosa (28 MDD).

Balanza de bienes pesqueros:

En los primeros dos meses de 2023, se registra un superávit de 13 MDD, debido a que lo exportado es 8.8% mayor respecto de lo importado. Los flujos comerciales disminuyeron, para el caso de las compras al exterior en 16.2% (29 MDD), mientras que las ventas 10.8% (19 MDD), en comparación al mismo mes de 2022.

Las mayores ventas fueron de: camarón congelado (55 MDD); pescado fresco o refrigerado, excepto filete (41 MDD); crustáceos, excepto camarón congelado (19 MDD), moluscos (18 MDD) y pescado congelado, excepto filete (12 MDD).

Balanza de bienes ganaderos y apícolas:

Para el primer bimestre de 2023, el déficit fue 191.7 MDD, esto es, 32 millones de dólares mayor que el saldo negativo reportado al mismo periodo de 2022 (159.7 MDD). El comercio total se incrementó 127 millones 860 mil dólares (28.5%), al pasar de 448 millones dólares en 2022 a 576 millones de dólares en 2023. El déficit de la balanza se explica porque las importaciones fueron 99.8% mayores a las exportaciones. Las compras al exterior se incrementaron en mayor medida, en términos absolutos, en 80 MDD (26.3%) frente a las de 2022; mientras que las ventas al mercado externo en 48 MDD (33.2%).

Las mayores ventas al exterior fueron de: ganado bovino en pie (146 MDD) y miel natural de abeja (7 MDD).

Fuente: SIAP 13 de abril de 2023

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Exportaciones, Ganaderia, Indicadores, Industria, Información en otros sitios, Pesca y Acuacultura, Producción | Comentarios desactivados en SIAP – Reporte mensual de la Balanza Comercial Agroalimentaria de México

Lunes, 17 de abril de 2023

Contribuyen exportaciones de aguacate, jitomate y

fresas al saldo positivo de la balanza agroalimentaria

En el lapso enero-febrero, las exportaciones agropecuarias y agroindustriales sumaron ocho mil 350 millones de dólares, lo que implicó un aumento anual de 7.85 por ciento respecto a lo registrado en el primer bimestre de 2022.

En el primer bimestre de 2023, la balanza comercial agroalimentaria de México registró un superávit –por noveno año consecutivo a dicho mes- por 955 millones de dólares, apoyado por las exportaciones de aguacate, jitomate, pimiento, azúcar, fresa, pepino y cítricos, entre otros, que mantienen alta demanda en el extranjero, resaltó la Secretaría de Agricultura y Desarrollo Rural.

De acuerdo con cifras del Banco de México y del Servicio de Información Agroalimentaria y Pesquera (SIAP), en el periodo de referencia las exportaciones agropecuarias y agroindustriales fueron por un monto de ocho mil 350 millones de dólares, lo que implicó un aumento anual de 7.85 por ciento, respecto a lo registrado en el primer bimestre de 2022.

Agricultura destacó que los cultivos con mayor venta al extranjero y que contribuyeron significativamente al saldo positivo fueron aguacate (545 millones de dólares), jitomate (483 millones de dólares), pimento (385 millones de dólares), fresa (267 millones de dólares), pepino (182 millones de dólares) y cítricos (169 millones de dólares).

Además de las exportaciones de col (154 millones de dólares) almendras, nueces y pistaches (120 millones de dólares), cebolla (88 millones de dólares), melón, sandía y papaya (77 millones de dólares), café sin tostar (66 millones de dólares), trigo duro (42 millones de dólares), algodón (40 millones de dólares), plátano (39 millones de dólares) y guayaba, mango y mangostanes (33 millones de dólares).

Las exportaciones que mayor valor aportaron al superávit entre enero y febrero fueron cerveza (757 millones de dólares), tequila y mezcal (616 millones de dólares), productos de panadería (386 millones de dólares), azúcar (255 millones de dólares), artículos de confitería sin cacao (176 millones de dólares), frutas en conserva (137 millones de dólares), carne de porcino (119 millones de dólares), hortalizas cocidas en agua o vapor (117 millones de dólares) y jugo de naranja congelado (94 millones de dólares), principalmente.

En el caso del sector pesquero, las mayores ventas al exterior fueron de camarón congelado (55 millones de dólares), pescado fresco o refrigerado, excepto filete (41 millones de dólares), crustáceos, excepto camarón congelado (19 millones de dólares), moluscos (18 millones de dólares) y pescado congelado, excepto filete (12 millones de dólares).

Fuente: SIAP 16 de abril de 2023

Clasificado bajo: Agricultura, CEIEG, Empresas, Estadística, Exportaciones, Información en otros sitios, Producción | Comentarios desactivados en SADER – Contribuyen exportaciones de aguacate, jitomate y fresas al saldo positivo de la balanza agroalimentaria

Jueves, 13 de abril de 2023

Resultados del Registro Administrativo de la

Industria Automotriz de Vehículos Pesados

Cifras durante marzo de 2023

En marzo de 2023, se vendieron 4 638 vehículos pesados al menudeo y 4 900 al mayoreo en el mercado nacional.

La producción total, durante el periodo enero-marzo de 2023, fue de 57 683 unidades: 56 072 correspondieron a vehículos de carga y 1 611, a vehículos de pasajeros.

Durante el periodo enero-marzo de 2023, se exportaron 45 985 unidades. El principal mercado fue Estados Unidos, con una participación de 95.8 por ciento.

El Instituto Nacional de Estadística y Geografía (INEGI) presenta el Registro Administrativo de la Industria Automotriz de Vehículos Pesados (RAIAVP) que se realiza en acuerdo con las 10 empresas afiliadas a la Asociación Nacional de Productores de Autobuses, Camiones y Tractocamiones (ANPACT) A. C. y Sparta Motors S. de R. L. de C. V. Estas informan sobre la comercialización de 15 marcas y la producción de vehículos pesados nuevos en México.

En marzo de 2023, las 11 empresas que conforman este registro vendieron 4 638 vehículos pesados al menudeo y 4 900 al mayoreo, en el mercado nacional.

Durante el periodo enero-marzo de 2023, la producción de vehículos pesados en México se concentró en los vehículos de carga, que representaron 97.2 % del total. El resto correspondió a la fabricación de autobuses para pasajeros.

Durante el periodo enero-marzo de 2023, Estados Unidos fue el principal destino de las exportaciones de vehículos pesados, con 95.8 % del total.

Fuente: INEGI 13 de abril de 2023

Clasificado bajo: CEIEG, Empresas, Estadística, Exportaciones, Industria, Inegi | Comentarios desactivados en INEGI – Resultados del Registro Administrativo de la Industria Automotriz de Vehículos Pesados

Miércoles, 12 de abril de 2023

El suministro de materias primas críticas

pone en peligro la transición verde

Se necesita un aumento significativo tanto de la producción como del comercio internacional de materias primas críticas para satisfacer la demanda proyectada para la transición verde y alcanzar los objetivos globales de emisiones netas de CO2 cero.

Un nuevo documento de política sobre materias primas para la transición ecológica: producción, comercio internacional y restricciones a la exportación muestra que el precio de muchos materiales, incluidos el aluminio y el cobre, ha alcanzado niveles récord, impulsado por las repercusiones de la pandemia de COVID-19, las tensiones comerciales.

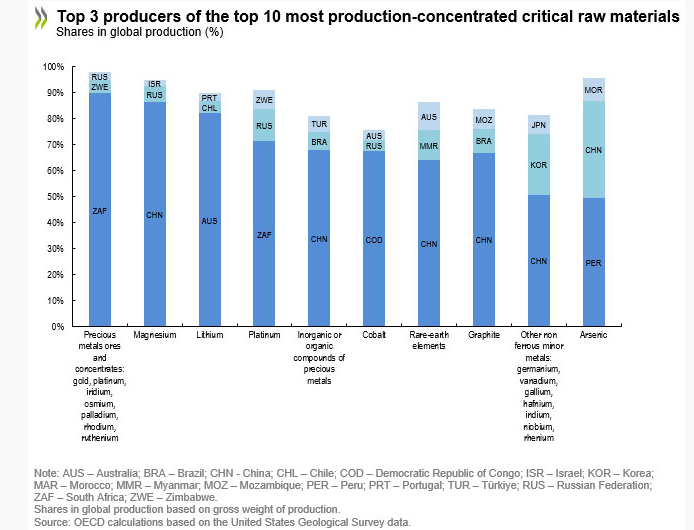

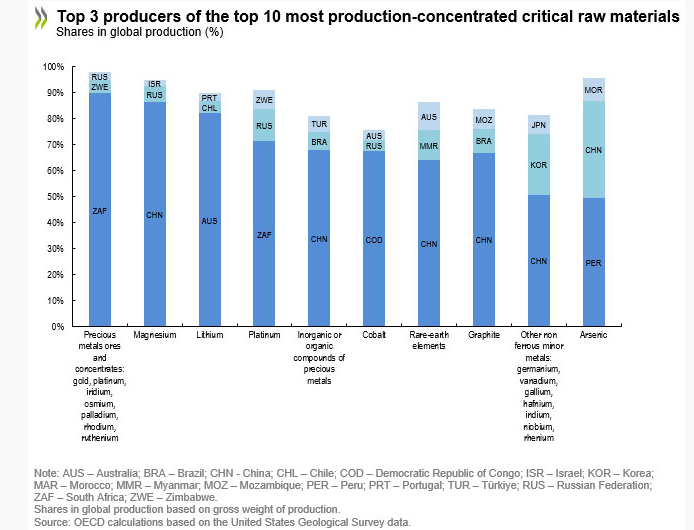

Si bien la producción y el comercio de las materias primas más críticas se han expandido rápidamente en los últimos diez años, el crecimiento no sigue el ritmo de la demanda proyectada de los metales y minerales necesarios para transformar la economía global de una dominada por los combustibles fósiles a una liderada por la energía renovable, tecnologías. El litio, los elementos de tierras raras, el cromo, el arsénico, el cobalto, el titanio, el selenio y el magnesio registraron las mayores expansiones en el volumen de producción, que oscilaron entre el 33 % para el magnesio y el 208 % para el litio, en la última década, pero esto está muy por debajo de los cuatro. a aumentos de seis veces en la demanda proyectada para la transición verde. Al mismo tiempo, la producción mundial de algunas materias primas críticas, como plomo, grafito natural, zinc, minerales y concentrados de metales preciosos, así como estaño, disminuyó durante la última década.

La producción de materias primas críticas se está concentrando cada vez más entre los países, con China, Rusia, Australia, Sudáfrica y Zimbabue entre los principales productores y poseedores de reservas.

Si bien tanto las importaciones como las exportaciones de materias primas críticas también se han concentrado cada vez más entre los países, el comercio de estos materiales sigue estando relativamente bien diversificado. Esto sugiere que la posibilidad de una interrupción significativa de la transición verde global por perturbaciones en los flujos de importación o exportación de materias primas críticas es limitada. Sin embargo, las concentraciones de exportaciones e importaciones son significativas en algunos casos específicos, especialmente en los segmentos ascendentes de las cadenas de suministro de algunas materias primas críticas, como el litio, los boratos, el cobalto, los metales preciosos coloidales, el manganeso y el magnesio.

Las restricciones a la exportación de materias primas críticas se han quintuplicado desde que la OCDE comenzó a recopilar datos en 2009, y el 10 % de las exportaciones mundiales de materias primas críticas ahora enfrenta al menos una medida de restricción a la exportación. Las restricciones a la exportación de menas y minerales (en esencia, las materias primas ubicadas aguas arriba en las cadenas de suministro de materias primas críticas) crecieron más rápido que las restricciones en los otros segmentos de la cadena de suministro de materias primas críticas, en correlación con los niveles crecientes de producción, importación y exportación, como así como la concentración en un pequeño número de países.

China, India, Argentina, Rusia, Viet Nam y Kazajstán emitieron la mayoría de las restricciones de exportación nuevas durante el período 2009 a 2020 para materias primas críticas, y también representan las proporciones más altas de dependencias de importación de los países de la OCDE. La OCDE encuentra que la tendencia hacia el aumento de las restricciones a la exportación puede estar desempeñando un papel en mercados internacionales clave, con efectos potencialmente considerables tanto en la disponibilidad como en los precios de estos materiales.

Fuente: OECD 11 de abril de 2023

Clasificado bajo: CEIEG, Economía, Estadística, Exportaciones, Indicadores, Información en otros sitios, Producción | Comentarios desactivados en OECD – El suministro de materias primas críticas pone en peligro la transición verde

Miércoles, 12 de abril de 2023

Índice Nacional de Precios al Consumidor (INPC)

Cifras durante marzo 2023

A tasa anual (marzo 2023 vs mismo mes de 2022), el subíndice de alimentos, bebidas y tabaco que representa 30% del INPC se incrementó 11.0%, es menor al aumento observado en 2022 cuando fue de 12.1%, y mayor al registrado para el INPC general que fue de 6.8% (en 2022 el incremento del INPC general fue de 7.5% y en 2021 de 4.7%). En la variación mensual (marzo 2023 vs febrero del mismo año) el INPC general aumentó 0.3%, mientras que el de alimentos, bebidas y tabaco, así como, el de alimentos incrementaron 0.1% cada uno.

El aumento en el precio de insumos como los energéticos es determinante para el comportamiento del INPC general, se observan aumentos anuales de 4.1% en la gasolina de alto octanaje, en la de bajo octanaje (3.1%), electricidad 4.5% mientras que, el costo del gas doméstico LP, así como, el gas doméstico natural, registraron decremento anual de 21.3% y 8.7 por ciento, respectivamente.

En la composición del INPC, los “alimentos, bebidas y tabaco” significan casi la tercera parte (30.3%) del indicador, por lo que su comportamiento contribuye significativamente en la evolución de la inflación nacional, mientras que los productos agrícolas representan 5.1% y los pecuarios 6.6 por ciento. Los agrícolas con mayor participación en el índice son jitomate, “papa y otros tubérculos”, frijol y manzana.

Por lo que se refiere a productos pecuarios, la mayoría de los precios registraron incremento de dos dígitos: huevo 28.6%, “leche pasteurizada y fresca” 12.4%, carne de cerdo 10.3%, carne de pollo 4.3% y carne de res 3.8 por ciento.

Al cierre de febrero de 2023, la cotización de carne en canal de bovino aumentó 3.9%, al compararse con similar mes de 2022, cuando se cotizó en 73.61 pesos por kilogramo. El precio de carne de pollo en canal fue de 37.92 pesos por kilo, 6.5% mayor al mismo mes del año pasado. El precio de carne de cerdo en canal, fue de 49.01 pesos por kilogramo, representa un incremento de 4.8% respecto de febrero de 2022, cuando se cotizó en 46.78 pesos por kilogramo. El litro de leche se pagó en la zona de producción a 8.26 pesos, 12.5% mayor a febrero de 2022. Por su parte, el precio pagado al productor de huevo aumentó 18.2%, comparado con el mismo mes de 2022.

Se estima que la producción de huevo para el año 2023 sea de 3.1 millones de toneladas, 1.3% mayor a lo obtenido de forma preliminar en 2022. En

tanto que la expectativa de producción de carne de pollo en canal es de 3.9 millones de toneladas, 2.7% mayor a la generada en 2022.

En conjunto la carne de res, pollo, cerdo y huevo tienen una participación de 5.0% en el INPC.

Fuente: SIAP 11 de abril de 2023

Clasificado bajo: Agricultura, Alimentación, CEIEG, Economía, Empresas, Estadística, Exportaciones, Ganaderia, Indicadores, Industria, Información en otros sitios, Pesca y Acuacultura, Producción | Comentarios desactivados en SIAP – Índice Nacional de Precios al Consumidor (INPC)

Martes, 11 de abril de 2023

Expectativas de Producción Agropecuaria y Pesquera

Cifras durante marzo 2023

La expectativa de producción nacional agropecuaria y pesquera para 2022 es de 229.5 millones de toneladas, 0.6% superior a lo registrado en 2021. Por subsector los pronósticos son positivos (todos aumentan): el agrícola 0.4, el pecuario 2.1 y el pesquero 0.8 por ciento.

En comparación con 2021, el subsector agrícola aumentará 756 mil toneladas, el pecuario 512 mil toneladas y el pesquero 15 mil.

Comportamiento por subsector

Agrícola:1 millones 93 toneladas más (0.5%)

Pecuario:573 mil toneladas más (2.2%)

Pesquero:15 mil más (0.8%)

Análisis de la Balanza Comercial Agroalimentaria de México enero 2023

Por octavo año consecutivo en el mes de enero de 2023, la Balanza Comercial Agropecuaria y Agroindustrial tiene superávit, fue de 179 millones de dólares (MDD).

En términos monetarios, es el décimo mayor saldo positivo en 29 años (desde 1995); ello derivado de 3,940 MDD de exportaciones y 3,761 MDD de importaciones.

La dinámica que presentan las exportaciones de bienes agroalimentarios y el nivel alcanzado permitió al país obtener divisas que superan a las conseguidas por:

Venta de productos petroleros en 1,228 MDD (45.3%) y

Turismo extranjero en 1,105 MDD (39.0%)

En el primer mes de 2023, la Balanza Comercial No Petrolera cerró con un déficit de 1,287 MDD.

El impacto del saldo de la Balanza Manufacturera en el saldo de la Balanza No Petrolera es negativo; tiene un déficit de 1,620 MDD.

De igual forma, el impacto del déficit de la Balanza Agropecuaria y Pesquera (53 MDD) contribuye de manera negativa al saldo de la No Petrolera.

Comportamiento de la balanza agroalimentaria, enero 2023

Balanza Agropecuaria y Agroindustrial: superávit de 179 MDD.

Balanza de bienes agrícolas

En el primer mes de 2023, el superávit fue de 35 MDD, este saldo es resultado de exportaciones 2.1% mayores a las importaciones. El saldo disminuyó 90.1% (320 MDD), en relación con 2022, debido a que las importaciones aumentaron en mayor medida 37.8% (464 MDD), en comparación con el incremento que tuvieron las exportaciones que fue de 9.1% (144 MDD).

Balanza de bienes agroindustriales

Para enero de 2023, se registra un superávit de 232 MDD, periodo en el que las exportaciones fueron 12.9% mayores a las importaciones. El saldo disminuyó 31.5% (107 MDD), respecto del mismo mes de 2022, resultado del aumento en mayor medida, de las importaciones en 245 MDD (15.7%), en comparación con las exportaciones 138 MDD (7.3%).

Balanza de bienes pesqueros

A inicio de 2023, se registra un superávit de 3.4 MDD, debido a que lo exportado es 4.4% mayor respecto de lo importado. Los flujos comerciales disminuyeron, para el caso de las compras al exterior en 7.5% (6.2 MDD), mientras que las ventas 1.7% (1.4 MDD), en comparación con el mismo mes de 2022.

Balanza de bienes ganaderos y apícolas:

Para el mes de enero de 2023, el déficit fue 91 MDD, esto es, 9.1 millones de dólares mayor que el saldo negativo reportado en similar mes de 2022 (82.3 MDD). El comercio total se incrementó 62 millones 828 mil dólares (29.0%), al pasar de 217 millones dólares en 2022 a 279 millones de dólares en 2023. El déficit de la balanza se explica porque las importaciones fueron 97.2% mayores a las exportaciones. Las compras al exterior se incrementaron en mayor medida, en términos absolutos, en 35.9 MDD (24.1%) frente a las de 2022; mientras que las ventas al mercado externo en 26.9 MDD (40.1%).

Fuente: SIAP 10 de abril de 2023

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Exportaciones, Ganaderia, Gobierno, Indicadores, Industria, Información en otros sitios, Inversión, Pesca y Acuacultura, Producción | Comentarios desactivados en SIAP – Expectativas de Producción Agropecuaria y Pesquera

Lunes, 10 de abril de 2023

Avance de resultados del Registro Administrativo

de la Industria Automotriz de Vehículos Ligeros

Cifras durante marzo de 2023

En marzo, se vendieron 118 801 vehículos ligeros en el mercado nacional.

Durante el periodo enero–marzo de 2023, se produjeron 922 177 vehículos ligeros y se exportaron 741 306 unidades.

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer el Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL). Su información proviene de 22 empresas afiliadas a la Asociación Mexicana de la Industria Automotriz, A. C. (AMIA), Giant Motors Latinoamérica, Autos Orientales Picacho y Chirey Motor México.

En marzo de 2023, se vendieron 118 801 unidades en el mercado interno, lo que representa una variación de 24.8 % respecto al mismo mes de 2022.

Durante enero-marzo de 2023, se comercializaron 315 126 vehículos ligeros y, en este mismo periodo, se produjeron 922 177 unidades en México. Los camiones ligeros representaron 77.2 % del total producido, mientras que el resto correspondió a la fabricación de automóviles.

En marzo de 2023, se exportaron 272 687 vehículos ligeros y, durante el periodo enero-marzo de 2023, se reportó un total de 741 306 unidades: una variación de 8.9 % respecto al mismo periodo de 2022.

La divulgación de información referente a la producción y comercialización de automóviles y camiones ligeros nuevos sirve de insumo para la elaboración de políticas en este sector de la economía nacional.

Fuente: INEGI 10 de abril de 2023

Clasificado bajo: CEIEG, Empresas, Estadística, Exportaciones, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Resultados del Registro Administrativo de la Industria Automotriz de Vehículos Ligeros

Lunes, 10 de abril de 2023

Crecen a dos dígitos exportaciones

agropecuarias y pesqueras de México en febrero

En el segundo mes del año, los incrementos más importantes se registraron en las ventas al exterior de pepino, con un alza de 51.8 por ciento, seguidas de las de pimiento (51.2 por ciento) y ganado vacuno (44.4 por ciento).

En febrero pasado, el valor de las exportaciones agropecuarias y pesqueras alcanzó un monto de dos mil 103 millones de dólares, lo que representó un crecimiento anual de 11.5 por ciento, con lo cual mantienen su tendencia al alza, resaltó la Secretaría de Agricultura y Desarrollo Rural.

En el segundo mes del año, los incrementos más importantes se registraron en las ventas al exterior de pepino, con un alza de 51.8 por ciento, seguidas de las de pimiento (51.2 por ciento), ganado vacuno (44.4 por ciento), jitomate (22.1 por ciento) y legumbres y hortalizas frescas (7.4 por ciento).

En los primeros dos meses del año, las exportaciones agropecuarias y pesqueras del país alcanzaron un valor de cuatro mil 005 millones de dólares, un alza de 10.7 por ciento respecto a igual lapso de 2022, cifra a la que se sumarán las exportaciones agroindustriales.

En enero pasado, las exportaciones agroalimentarias registraron un nivel récord, al sumar tres mil 940 millones de dólares, un alza de 8.48 por ciento, en comparación con los tres mil 632 millones de dólares del mismo mes de 2022.

Con base en cifras del Servicio de Información Agroalimentaria y Pesquera (SIAP), la dependencia federal indicó que este monto representó el valor más alto reportado en los últimos 31 años, mientras las importaciones sumaron tres mil 761 millones de dólares.

Así, la balanza comercial agroalimentaria del país (agropecuaria y agroindustrial) observó un superávit de 179 millones de dólares en el primer mes del año, el cual se ubicó como el décimo mayor saldo positivo desde 1995, apuntó Agricultura.

Expuso que en enero pasado, el intercambio comercial agroalimentario de México con el resto del mundo totalizó siete mil 701 millones de dólares, en donde el 51 por ciento correspondió a las ventas de nuestro país a sus principales socios comerciales.

Fuente: SIAP 07 de abril de 2023

Clasificado bajo: Agricultura, CEIEG, Economía, Empresas, Estadística, Exportaciones, Información en otros sitios, Producción | Comentarios desactivados en SADER – Crecen a dos dígitos exportaciones agropecuarias y pesqueras de México en febrero

Lunes, 10 de abril de 2023

La base de referencia de los precios mundiales de

los alimentos cae en marzo por 12º mes consecutivo

El índice de precios de los alimentos de la FAO descendió un 2,1 % desde febrero y un 20,5 % con respecto al año precedente

El índice de referencia de los precios internacionales de los productos alimenticios descendió en marzo por 12.º mes consecutivo, impulsado por una disminución de las cotizaciones mundiales de los cereales y los aceites vegetales, según informó la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO).

El índice de precios de los alimentos de la FAO, que hace un seguimiento mensual de los precios internacionales de los productos alimenticios más comercializados, registró un promedio de 126,9 puntos en marzo de 2023, es decir, un 2,1 % menos que el mes anterior y un 20,5 % por debajo de su nivel máximo de marzo de 2022. Al descenso contribuyó que se combinaran la abundancia de la oferta, la atonía de la demanda de importaciones y la prórroga de la Iniciativa sobre la Exportación de Cereales por el Mar Negro.

El índice de precios de los cereales de la FAO descendió un 5,6 % desde febrero, con una caída de los precios internacionales del trigo del 7,1 %, al verse presionados a la baja por una gran producción en Australia, la mejora de la situación de los cultivos en la Unión Europea, la abundante oferta de la Federación de Rusia y las exportaciones que Ucrania está llevando a cabo desde sus puertos en el Mar Negro. Los precios mundiales del maíz cayeron un 4,6 %, debido en parte a las expectativas de una cosecha sin precedentes en el Brasil, mientras que los del arroz bajaron un 3,2 % ante las cosechas en curso o inminentes en los principales países exportadores, como la India, Tailandia y Viet Nam.

El índice de precios de los aceites vegetales de la FAO registró un promedio un 3,0 % inferior al del mes precedente y un 47,7 % por debajo de su nivel de marzo de 2022, ya que la abundante oferta mundial y la atonía de la demanda mundial de importaciones presionaron a la baja las cotizaciones de los aceites de soja, colza y girasol. Ello contrarrestó con creces el aumento de los precios del aceite de palma, que subieron al reducirse los niveles de producción en Asia sudoriental como consecuencia de las inundaciones y la imposición de restricciones temporales a la exportación por parte de Indonesia.

El índice de precios de los productos lácteos de la FAO descendió un 0,8 % en marzo. Los precios de la mantequilla aumentaron a causa de la sólida demanda de importaciones, mientras que los del queso disminuyeron por la ralentización de las compras por parte de la mayoría de los principales países importadores de Asia, así como por el aumento de las disponibilidades en los principales países exportadores.

Por el contrario, el índice de precios del azúcar de la FAO subió un 1,5 % desde febrero y alcanzó su nivel más alto desde octubre de 2016, lo que refleja la preocupación por las previsiones de descenso de la producción en China, la India y Tailandia. Las perspectivas positivas para los cultivos de caña de azúcar en el Brasil limitaron la presión al alza sobre los precios, al igual que lo hizo el descenso de los precios internacionales del crudo, lo que redujo la demanda de etanol.

El índice de precios de la carne de la FAO subió ligeramente, un 0,5 %. Las cotizaciones internacionales de la carne de bovino subieron bajo la influencia del alza de los precios internos en los Estados Unidos de América ante las expectativas de una disminución de la oferta de cara al futuro, mientras que los precios de la carne de cerdo subieron a causa del aumento de la demanda en Europa antes de las festividades. Pese a los brotes de gripe aviar en varios de los grandes países exportadores, los precios mundiales de la carne de aves de corral cayeron por noveno mes consecutivo a raíz de la atonía de la demanda mundial de importaciones.

En la Nota informativa sobre la oferta y la demanda de cereales, la FAO elevó su pronóstico sobre la producción mundial de trigo en 2023, cifrada actualmente en 786 millones de toneladas, lo que estaría un 1,3 % por debajo del nivel de 2022 y supondría la segunda producción más cuantiosa registrada. En Asia se prevé una superficie sembrada prácticamente sin precedentes, mientras que África del Norte y Europa meridional están viéndose afectadas por condiciones secas.

La FAO también ha elevado su pronóstico para la producción mundial de cereales en 2022, que asciende ahora a 2 777 millones de toneladas, apenas un 1,2 % menos que el año precedente. La producción mundial de arroz en 2022/23 se cifra actualmente en 516 millones de toneladas, es decir, una cosecha superior a la media pese a encontrarse un 1,6 % por debajo del récord alcanzado en 2021/22.

El pronóstico actualizado de la FAO sobre la utilización mundial de cereales en 2022/23 se sitúa actualmente en 2 779 millones de toneladas, lo que representa una disminución del 0,7 % respecto de 2021/22. Se prevé que las reservas mundiales de cereales al cierre de las campañas de 2022/23 descenderán un 0,3 % respecto de sus niveles de apertura, ubicándose en 850 millones de toneladas. Es probable que la relación entre las reservas y la utilización de cereales a escala mundial experimente un descenso, pasando del 30,7 % de 2021/22 al 29,7 %; con todo, aun así indicaría un nivel relativamente holgado.

Según el pronóstico, el comercio mundial de cereales en 2022/23 se contraerá un 2,7 % respecto del nivel de 2021/22 y se situará en 469 millones de toneladas. El descenso obedece sobre todo a las expectativas de una reducción del comercio de cereales secundarios, mientras que se pronostica un aumento del comercio mundial de trigo. Se prevé que el comercio internacional de arroz en 2023 descenderá un 5,2 % por debajo del nivel sin precedentes de 2022.

Fuente: FAO 07 de abril de 2023

Clasificado bajo: Agricultura, Alimentación, CEIEG, Economía, Empresas, Estadística, Exportaciones, Gobierno, Indicadores, Información en otros sitios, Inversión, Producción | Comentarios desactivados en FAO – La base de referencia de los precios mundiales de los alimentos cae en marzo por 12º mes consecutivo

Viernes, 31 de marzo de 2023

Exportaciones Trimestrales por Entidad Federativa

Cifras durante el cuarto trimestre de 2022

En el cuarto trimestre de 2022, los estados con mayor contribución al valor total de las exportaciones fueron: Chihuahua (14.8 %), Coahuila de Zaragoza (12.5 %), Baja California (10.7 %), Nuevo León (9.5 %) y Tamaulipas (6.3 %). En conjunto, estas entidades sumaron 53.8 por ciento.

En su comparación anual, las cinco entidades con mayores incrementos en el valor de sus exportaciones fueron: Hidalgo, con un alza de 48 %; San Luis Potosí, 43 %; Colima, 39.4 %; Puebla, 37.8 %, así como Nayarit, con 37.5 por ciento.

En el trimestre octubre-diciembre de 2022, el subsector Fabricación de equipo de transporte destacó por su participación en el valor total de las exportaciones (37.1 %). Los estados con mayor aportación en dicha actividad fueron: Coahuila de Zaragoza (22.6 %), Guanajuato (11.6 %), Nuevo León (9.8 %), así como Chihuahua y Puebla (con 8.6 % cada uno). Estas entidades concentraron 61.2 % del valor de estas exportaciones.

Los estados con mayores exportaciones de equipo electrónico fueron: Chihuahua (42.1 %), Baja California (20.9 %), Jalisco (18 %), Tamaulipas (8.4 %) y Nuevo León (3.5 %). En conjunto, sumaron 93 por ciento.

En el último trimestre de 2022, las entidades que más contribuyeron en las exportaciones de equipo eléctrico fueron: Nuevo León (27.3 %), Coahuila de Zaragoza (13.3 %), Chihuahua (12.3 %), Tamaulipas (11.8 %) y Baja California (10.1 %). Estas entidades agruparon 74.8 % del total de las exportaciones de este subsector.

En el cuarto trimestre de 2022, las entidades que realizaron las exportaciones del subsector Extracción de petróleo y gas fueron: Campeche (58.8 %), Tabasco (34.4 %), Veracruz de Ignacio de la Llave (4.7 %), Chiapas (1.5 %) y Tamaulipas (0.6 %). En conjunto, conformaron 100 % de las exportaciones de este subsector.

Durante el periodo de referencia, los estados con mayor participación en las exportaciones del subsector Agricultura fueron: Michoacán de Ocampo (28.3 %), Sonora (10.5 %), Guanajuato, Baja California y Jalisco (con 9.2 % en cada entidad) y Sinaloa (8.6 %). Las seis entidades sumaron 74.9 por ciento.

Fuente: INEGI 31 de marzo de 2023

Clasificado bajo: Agricultura, CEIEG, Empresas, Estadística, Exportaciones, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Exportaciones Trimestrales por Entidad Federativa

Lunes, 27 de marzo de 2023

Información oportuna sobre la Balanza

Comercial de Mercancías de México

Cifras durante febrero de 2023

En febrero de 2023, de acuerdo con la información oportuna de comercio exterior, se registró un déficit comercial de 1 844 millones de dólares, saldo que se compara con el superávit de 1 286 millones de dólares obtenido en el mismo mes de 2022.

En los primeros dos meses de 2023, la balanza comercial presentó un déficit de 5 969 millones de dólares.

Exportaciones

En el mes de referencia, el valor de las exportaciones de mercancías alcanzó 44 934 millones de dólares, cifra integrada por 42 662 millones de dólares de exportaciones no petroleras y por 2 272 millones de dólares de petroleras. De esta forma, las exportaciones totales reportaron una reducción anual de 2.8 %, resultado de caídas de 1.8 % en las exportaciones no petroleras y de 19.2 % en las petroleras. Al interior de las exportaciones no petroleras, las dirigidas a Estados Unidos crecieron, a tasa anual, 2.2 % y las canalizadas al resto del mundo descendieron 17.8 por ciento.

En el segundo mes de 2023 y con cifras desestacionalizadas, las exportaciones totales de mercancías mostraron una reducción mensual de 5.84 %, reflejo de caídas de 5.42 % en las exportaciones no petroleras y de 12.61 % en las petroleras.

Importaciones

En febrero de 2023, el valor de las importaciones de mercancías fue de 46 778 millones de dólares, monto que implicó un alza anual de 4.1 %, producto de aumentos de 3.1 % en las importaciones no petroleras y de 12.9 % en las petroleras. Al considerar las importaciones por tipo de bien, se registraron incrementos anuales de 15.8 % en las importaciones de bienes de consumo, de 0.1 % en las de bienes de uso intermedio y de 28.4 %, en las de bienes de capital.

Con series ajustadas por estacionalidad, las importaciones totales reportaron un descenso mensual de 0.22 %, resultado neto de un decremento de 6.07 % en las importaciones petroleras y de un avance de 0.56 % en las no petroleras. Por tipo de bien, se presentaron disminuciones mensuales de 3.40 % en las importaciones de bienes de consumo y de 0.35 %, en las de bienes de uso intermedio. Las importaciones de bienes de capital registraron un alza de 6.45 por ciento.

Fuente: INEGI 27 de marzo de 2023

Clasificado bajo: CEIEG, Estadística, Exportaciones, Indicadores, Inegi, Petróleo, Producción | Comentarios desactivados en INEGI – Información Oportuna sobre la Balanza Comercial de Mercancías de México

Lunes, 27 de marzo de 2023

México frena alza de exportaciones y acumula

24 meses de crecimiento en importaciones

Las exportaciones mexicanas totalizaron 44,934.1 millones de dólares en febrero, un descenso de 2.8%, y las importaciones fueron de 46,778.5 millones, un aumento de 4.1 por ciento.

México registró en febrero una caída en sus exportaciones de productos, tras 15 meses de alzas continúas (12 de ellos a doble dígito), al tiempo que acumuló 24 meses de crecimientos en sus importaciones (21 a doble dígito), a tasas interanuales, informó el Inegi.

Las exportaciones mexicanas totalizaron 44,934.1 millones de dólares en febrero, un descenso de 2.8%, y las importaciones fueron de 46,778.5 millones, un aumento de 4.1 por ciento. Consecuentemente, México registró un déficit de 1,844.4 millones de dólares en su balanza comercial de bienes.

La previsión actual de la Conferencia de Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) para el primer trimestre de 2023 indica que el comercio mundial de bienes aumentará en torno a 1 por ciento.

Al interior de las exportaciones mexicanas de febrero, las petroleras decrecieron 19.2%, a 2,271.6 millones de dólares, y las no petroleras disminuyeron 1.8%, a 42,662.5 millones.

En el segundo mes de 2023 y con cifras desestacionalizadas, las exportaciones totales de mercancías mostraron una reducción mensual de 5.84% y las importaciones tuvieron un descenso de 0.22 por ciento.

En el mes de referencia, las exportaciones de productos manufacturados ascendieron a 39,756 millones de dólares, lo que representó una caída anual de 2.2 por ciento.

Los descensos más importantes se observaron en las exportaciones de productos de la siderurgia (16.9%), de productos automotrices (7.9%), de maquinaria y equipo especial para industrias diversas (4.8%), de productos de la minerometalurgia (4.4%) y de productos químicos (3.4 por ciento).

Fuente: EL ECONOMISTA 27 de marzo de 2023

Clasificado bajo: CEIEG, Economía, Empresas, Estadística, Exportaciones, Indicadores, Información en otros sitios, Inversión | Comentarios desactivados en ECONOMISTA – México frena alza de exportaciones y acumula 24 meses de crecimiento en importaciones

Viernes, 24 de marzo de 2023

Reporte mensual de Precios Internacionales de productos agrícolas

Cifras durante febrero de 2023

Reporte gráfico que muestra la evolución de los precios físico y de futuro de los principales productos que se comercializan en el mercado internacional.

Maíz blanco y amarillo (dólares/ton)

El precio internacional de maíz amarillo fue de 298.18 dólares por tonelada, durante febrero de 2023, significa una caída mensual de 1.5%, se identifica de noviembre de 2022 a febrero de 2023 una variación mensual promedio negativa en 3.4%; en tanto que la variación anual positiva de 1.9%, siendo el menor incremento anual desde agosto de 2020. La proyección del USDA para el ciclo 2022/23, realizada en marzo de 2023, señala que la producción mundial podrían ser de 1,148 millones de toneladas de maíz grano, sin distinguir por variedad; esto es, una caída de 5.6% vs el ciclo 2021/22. Con la principal caída en Ucrania, ya que se espera que obtenga 27 millones de toneladas, lo que significa un desplome de 36% respecto de lo conseguido el ciclo anterior. Por lo que sus exportaciones caerían 13%. En el caso de EE.UU., su producción podría ser de 349 millones de toneladas al cierre de 2022/23, lo que representa 9% por debajo de lo logrado en 2021/22.

Trigo suave (dólares/ton)

La cotización internacional de trigo grano de EE.UU. (invierno rojo, no. 2, suave), durante febrero de 2023, fue de 311.89 dólares por tonelada, es una caída anual de 8.1% y una mensual de 0.5%. Con ello se acumulan tres disminuciones anuales consecutivas y cuatro mensuales. Parece que se termina la escalada de incrementos, iniciada a mediados de 2021 y que se mantuvo hasta principios de 2022. Para marzo de 2023 el escenario es algo optimista, ya que la última estimación del USDA, realizada en dicho mes, señala que para el ciclo de mercado 2022/23, se podrían cosechar 789 millones de toneladas; 5.1 millones más respecto de lo proyectado un mes antes y significa 1.2% más respecto del ciclo anterior. Se prevé que EE.UU. logre 44.9 millones de toneladas al cierre de 2022/23, lo que significa un incremento de 0.2%, por lo que podría importar 3.3 millones de toneladas, 26.3% más que lo requerido en el ciclo precedente, además de disminuir sus exportaciones 3.2%, para dejarlas en 21 millones de toneladas.

Sorgo amarillo (dólares/ton)

El referente de sorgo amarillo de EE.UU., No. 2, cotizado F.O.B. en puertos del Golfo, durante febrero de 2023, fue de 363 dólares por tonelada, 0.6% menos que el mes previo y 5.4% por arriba del año anterior. El promedio de la variación anual de enero de 2022 a febrero de 2023 fue de 7.8%. En cuanto a la producción en EE.UU., el USDA reportó, en su estimado de marzo de 2023, 188 millones de bushels para el cierre de 2022/23; 58% menos frente al ciclo 2021/22, resultado de disminuciones de 40% en el rendimiento, 13.7% en el área plantada y 29% en la superficie cosechada. El ciclo comercial inició el primero de septiembre de 2022 y se encuentra a la mitad de su evolución, por lo que las expectativa puede cambiar. El USDA señala que al cierre de 2021/22 el precio pagado al agricultor estadounidense fue de 5.94 dólares por bushel, 18% más que lo recibido en el ciclo precedente y para 2022/23 se proyecta un precio de 6.90 dólares por bushel, 16% más que en el periodo anterior.

Frijol americano (dólares/ton)

El precio internacional de frijol negro, con nivel de oferta al productor, en las ciudades de Michigan y North Dakota/Minessota, en febrero de 2023, es de 947.17 dólares por tonelada, equivalente a una caída anual de 8.3% y un incremento mensual de 2.4%, con ello se acumula el sexto mes consecutivo con incrementos anuales.

El frijol pinto, con nivel de oferta al productor, cotizado en principales ciudades de EE.UU., registró en febrero de 2023, un precio de 782 dólares por tonelada; se mantiene sin cambio respecto al similar de los cuatro meses previos.

Soya amarilla (dólares/ton)

El precio internacional de soya amarilla #2 de exportación, registrada en el Golfo de EE.UU., en febrero de 2023, fue de 651.12 dólares por tonelada, significa una caída anual de 1.6%, luego de que se mantuviera con incrementos, desde febrero de 2020 cuando disminuyó 1.2%; aunque aumentó 3.9% en comparativo mensual, pero el promedio de la variación mensual de julio de 2022 a enero de 2023 fue negativo en 2.2%. La estimación de producción mundial, marzo de 2023 del USDA, para el cierre de 2022/23 es de 375.2 millones de toneladas; casi ocho millones menos respecto del estimado un mes antes, que se suman a los cinco millones menos que lo proyectado hace dos meses; no obstante aun representa un incremento de 4.7% vs lo logrado en 2021/22. China es el mayor importador de soya del mundo, con 59% del total. Se espera que al cierre de 2022/23 las mayores aportaciones a las cosechas mundiales de soya sean de Brasil (41%), Estados Unidos (31%) y Argentina (9%).

Café verde (dólares/ton)

La cotización internacional de café verde, registrada por el International Coffee Organization, por medio de su indicador Compuesto (I-CIP), durante febrero de 2023, fue de 3,792 pesos por tonelada; 18.5% menos que un año antes, esto representa la quinta caída continua en comparativo anual, aunque incrementó 9.6% respecto al mes previo. No obstante, desde enero de 2022 el promedio de las variaciones mensuales ha sido negativo en un punto porcentual. El comportamiento del precio observó incrementos para sus diversos componentes, al pasar de enero a febrero de 2023, las mezclas colombianas y otras mezclas aumentaron 8.9 y 11.1%, al llegar a 238.39 y 229.73 centavos de dólar por libra, respectivamente. Las presentaciones Brasileñas y las Robustas, ganaron 14.8 y 8.3%, alcanzando en febrero de 2023 un promedio de 195.18 y 103.93 centavos de dólar por libra.

Algodón (dólares/ton)

El precio internacional de algodón mantiene el comportamiento estable que se observa desde fines de 2022; se encuentra muy por debajo de los incrementos que se dieron durante el primer semestre de 2022. La cotización de febrero de 2023 fue por 2,191 dólares por tonelada, 28% por abajo del similar de un año antes y 0.9% menos que lo identificado el mes anterior.

La estimación del USDA, en marzo de 2023, para el cierre de 2022/23, es de 115 millones de sacos de 480 libras, lo que representa una caída de 0.7% vs el ciclo 2021/22. El riesgo de incremento de precio se mantiene, sobre todo, en el continente americano, ya que el USDA mantiene una caída de 16.2%, para 2022/23, en los Estados Unidos.

Azúcar (dólares/ton)

Los referentes internacionales de azúcar, para febrero de 2023, registran incrementos anuales considerables, luego de haber mostrado caídas en los caso de los contratos 11 y 16, mientras que el C5 manifestó incrementos relativamente moderados. Así, en febrero de 2023, el C11 cotizó en 471.86 dólares por tonelada, 17.6% más en comparativo anual; mientras el C16 quedó en 815.33 dólares por tonelada, es un incremento anual de 4.4% y el C5 llegó a 564.83 dólares, 15.8% por arriba del similar de un año

antes.

Arroz (dólares/ton)

Desde abril de 2021 y hasta junio de 2022 el referente internacional del precio mensual de arroz registró disminuciones, en sus comparativos anuales, a diferencia del comportamiento de los precios de la mayoría de alimentos, los cuales observaron incrementos continuos. De julio a octubre de 2022 el precio internacional de arroz manifestó incrementos anuales de un dígito y posteriormente ha aumentado en dos dígitos; para febrero de 2022 fue de 15.2%. El USDA anticipa la producción

mundial en 510 millones de toneladas para el cierre de 2022/23; siete millones más que lo estimado un mes antes, no obstante representa una caída anual de 0.8%, con exportaciones de 55 millones de toneladas, 3.3% por debajo de lo exportado en 2021/22.

Fuente: SIAP 23 de marzo de 2023

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Exportaciones, Información en otros sitios, Producción | Comentarios desactivados en SIAP – Reporte mensual de Precios Internacionales de productos agrícolas

Jueves, 16 de marzo de 2023

Índice Nacional de Precios al Consumidor (INPC)

Cifras durante febrero 2023

A tasa anual (febrero 2023 vs mismo mes de 2022), el subíndice de alimentos, bebidas y tabaco que representa 30% del INPC se incrementó 12.2%, es mayor al aumento observado en 2022 cuando fue de 11.7%, y mayor al registrado para el INPC general que fue de 7.6% (en 2022 el incremento del INPC general fue de 7.3% y en 2021 de 3.8%). El incremento anual del INPC general es el más alto desde hace 24 años (en el 2000 registró 10.5%), mientras que el de alimentos, bebidas y tabaco, así como el de alimentos, son los más elevados desde hace 25 años (en 1999 consignaron 21.8% y 22.2%, respectivamente). En la variación mensual (febrero 2023 vs enero del mismo año) el INPC general aumentó 0.6%, mientras que el de alimentos, bebidas y tabaco, así como, el de alimentos incrementaron 0.4% cada uno.

El aumento en el precio de insumos como los energéticos es determinante para el comportamiento del INPC general, se observan aumentos anuales de 5.2% en la gasolina de alto octanaje, en la de bajo octanaje (4.8%), electricidad 6.6% mientras que, el costo del gas doméstico LP, así como, el gas doméstico natural, registraron decremento anual de 11.8% y 2.9 por ciento, respectivamente.

En la composición del INPC, los “alimentos, bebidas y tabaco” significan casi la tercera parte (30.3%) del indicador, por lo que su comportamiento contribuye significativamente en la evolución de la inflación nacional, mientras que los productos agrícolas representan 5.1% y los pecuarios 6.6 por ciento. Los agrícolas con mayor participación en el índice son jitomate, “papa y otros tubérculos”, frijol y manzana.