Archivo de la categoría "Empresas"

Miércoles, 24 de abril de 2024

Índice Nacional de Precios al Consumidor (INPC)

Cifras primera quincena de abril de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer los resultados del Índice Nacional de Precios al Consumidor (INPC). Su objetivo es medir la variación de los precios de una canasta de bienes y servicios representativa del consumo de los hogares mexicanos que adquiere una o un consumidor urbano promedio.

Como se informó en su oportunidad, el INEGI dejó de cotizar en la ciudad de Acapulco de Juárez, entre noviembre de 2023 y marzo de 2024, debido al impacto del huracán Otis. Actualmente se ha seleccionado una nueva muestra de establecimientos y productos para obtener los precios de la canasta del índice de precios al consumidor en esa ciudad.

En la primera quincena de abril de 2024, el INPC presentó una variación de 0.09 % respecto a la quincena anterior. Con este resultado, la inflación general anual se ubicó en 4.63 por ciento. En la misma quincena de 2023, la inflación quincenal fue de -0.16 % y la anual, de 6.24 por ciento.

El índice de precios subyacente aumentó 0.16 % a tasa quincenal y 4.39 % a tasa anual. El índice de precios no subyacente registró una caída de 0.12 % quincenal y un incremento de 5.38 % a tasa anual.

Al interior del índice subyacente, a tasa quincenal, los precios de las mercancías crecieron 0.24 % y los de servicios, 0.07 por ciento.

Dentro del índice no subyacente, a tasa quincenal, los precios de los productos agropecuarios subieron 1.68 % y los de energéticos y tarifas autorizadas por el gobierno retrocedieron 1.66 por ciento. Esto se debió, principalmente, a los ajustes en las tarifas eléctricas por temporada cálida en 17 ciudades del país.

Fuente: SIAP 24 de abril de 2024

Clasificado bajo: Agricultura, CEIEG, Empresas, Estadística, Ganaderia, Indicadores, Industria, Inegi, Pesca y Acuacultura, Producción | Comentarios desactivados en INEGI – Índice Nacional de Precios al Consumidor (INPC)

Miércoles, 24 de abril de 2024

Inflación en México se aceleró

nuevamente en la primera quincena de abril

La inflación en México reportó, nuevamente, una aceleración en su nivel en la primera quincena de abril, de acuerdo con la información divulgada por el Inegi.

El Índice Nacional de Precios al Consumidor (INPC) reportó en la primera mitad del mes una variación de 0.09% quincenal, mientras que a tasa anual se ubicó en 4.63 por ciento.

El dato anual supuso una aceleración desde la tasa de 4.42% reportada en la última quincena de marzo.

El INPC mostró que los servicios continúan siendo la mayor presión para la inflación general, y mantienen algo el nivel de la inflación subyacente, la cual elimina de su cálculo los productos y servicios con precios más volátiles.

En la primera quincena de abril, el índice subyacente aumentó 4.39% anual. Lo anterior se explicó dado que las mercancías aumentaron su precio en 4.39% anual, mientras que los servicios en 5.21 por ciento.

En el caso de la inflación no subyacente, en la primera mitad de abril se ubicó en 5.38% anual.

Lo anterior se explicó por un aumento de 6.98% de los productos agropecuarios. En tanto los energéticos y tarifas autorizadas por el gobierno presentaron un inflación de 4.01 por ciento.

Fuente: EL ECONOMISTA 24 de abril de 2024

Clasificado bajo: CEIEG, Empresas, Indicadores, Información en otros sitios, Noticias | Comentarios desactivados en ECONOMISTA – Inflación en México se aceleró nuevamente en la primera quincena de abril

Martes, 23 de abril de 2024

Índice Nacional de Precios al Consumidor (INPC)

Cifras durante marzo 2024

A tasa anual (marzo 2024 vs mismo mes de 2023), el subíndice de alimentos, bebidas y tabaco que representa 30% del INPC aumentó 5.0%, tal incremento es menor al observado en 2023 cuando fue de 11.0%, pero mayor al registrado para el INPC general que fue de 4.4% (en 2023 el incremento del INPC general fue de 6.8% y en 2022 de 7.5%). En la variación mensual (marzo 2024 vs febrero del mismo año) el INPC general aumentó 0.3%, el de alimentos, bebidas y tabaco incrementó 0.02%, en tanto que, el de alimentos registra un incremento de 0.01 por ciento.

El incremento en el precio de insumos como los energéticos es un factor determinante para el comportamiento del INPC general, la gasolina de bajo octanaje tuvo un aumento anual de 4.7%, la de alto octanaje de 2.4% y la electricidad de 4.6%, en tanto que, el costo del gas doméstico natural, así como, el gas doméstico LP, registraron decremento anual de 12.7 y 0.4%, respectivamente.

En la composición del INPC, los “alimentos, bebidas y tabaco” representan casi la tercera parte (30.3%) del indicador, por lo que su comportamiento contribuye significativamente en la evolución de la inflación nacional, mientras que los productos agrícolas representan 5.1% y los pecuarios 6.6 por ciento. Los agrícolas con mayor participación en el índice son jitomate, “papa y otros tubérculos”, frijol y manzana.

El precio de la “leche pasteurizada y fresca” registró un incremento de 5.6%, carne de res aumentó 2.8% y carne de pollo subió 2.5 por ciento.

Se estima que la producción de huevo para el año 2024 sea de 3.2 millones de toneladas, 2.3% mayor a la obtenida, de forma preliminar, en 2023. En tanto que la expectativa de producción de carne de pollo en canal es de cuatro millones de toneladas; 2.4% mayor a la generada en 2023.

En conjunto la carne de res, pollo, cerdo y huevo tienen una participación de 5.0% en el INPC.

Fuente: SIAP 19 de abril de 2024

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Ganaderia, Indicadores, Industria, Información en otros sitios, Producción | Comentarios desactivados en SIAP – Índice Nacional de Precios al Consumidor (INPC)

Lunes, 22 de abril de 2024

Indicadores de Empresas Constructoras

Cifras durante febrero de 2024

El Instituto Nacional de Estadística y Geografía (inegi) presenta los resultados de la Encuesta Nacional de Empresas Constructoras (enec) para dar a conocer el comportamiento de las principales variables del sector Construcción del país.

En febrero de 2024 y con datos ajustados por estacionalidad, el valor de producción que generaron las empresas constructoras disminuyó, en términos reales, 1.3 % y el personal ocupado total, 0.2 por ciento. Las horas trabajadas aumentaron 0.6 % y las remuneraciones medias reales, 0.7 %, a tasa mensual.

A tasa anual y con cifras desestacionalizadas, el valor real de producción de las empresas constructoras creció 24.6 %; las horas trabajadas, 2.5 %, y las remuneraciones medias reales, 3.9 por ciento. El personal ocupado total retrocedió 0.8 %, en febrero de este año.

Fuente: INEGI 22 de abril de 2024

Clasificado bajo: CEIEG, Economía, Empleo, Empresas, Encuestas, Estadística, Inegi | Comentarios desactivados en INEGI – Indicadores de Empresas Constructoras

Viernes, 19 de abril de 2024

Indicadores de Empresas Comerciales

Cifras durante febrero de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) presenta los resultados de la Encuesta Mensual sobre Empresas Comerciales (EMEC). La finalidad es proporcionar indicadores relevantes sobre el comportamiento del comercio interior de México.

En febrero de 2024, a tasa mensual y con cifras desestacionalizadas, en las empresas comerciales al por mayor, los ingresos reales por suministro de bienes y servicios crecieron 1.5 % y las remuneraciones medias reales pagadas, dos por ciento. El personal ocupado total disminuyó 0.4 por ciento.

A tasa mensual, en las empresas comerciales al por menor, los ingresos reales por suministro de bienes y servicios aumentaron 0.4 %; el personal ocupado total, 0.2 %, y las remuneraciones medias reales, 1.3 por ciento.

En el segundo mes de 2024 y a tasa anual, los datos desestacionalizados del comercio al por mayor se comportaron de la siguiente manera: los ingresos reales por suministro de bienes y servicios cayeron 1.4 % y el personal ocupado total, 1.9 por ciento. Las remuneraciones medias reales pagadas subieron 4.6 por ciento.

En las empresas comerciales al por menor, a tasa anual y sin el factor estacional, los ingresos reales ascendieron 0.4 %; el personal ocupado total, 0.5 %, y las remuneraciones medias reales, 8.4 por ciento.

Fuente: INEGI 19 de abril de 2024

Clasificado bajo: CEIEG, Economía, Empresas, Encuestas, Estadística, Indicadores, Inegi, Servicios | Comentarios desactivados en INEGI – Indicadores de Empresas Comerciales

Viernes, 19 de abril de 2024

Estados Unidos, Japón y Canadá,

principales consumidores del plátano mexicano

Chiapas es el principal productor de banano, al aportar 686 mil toneladas (28.1 por ciento) del total del cultivo nacional, de acuerdo con el Servicio de Información Agroalimentaria y Pesquera (SIAP).

Los consumidores de Estados Unidos, Japón y Canadá mantienen su preferencia por el plátano mexicano, las ventas a esos mercados ponderaron una participación de 74.3, 15.6 y 0.2 por ciento, respectivamente, durante el periodo de 2018-2022.

Este producto agroalimentario, en el mismo lapso, reportó una tasa media anual de crecimiento de 24.9 por ciento en las exportaciones a Japón, principalmente. En ese rubro le siguieron los dos principales socios comerciales de la región de Norteamérica, donde entró en vigor la ampliación del tratado comercial el 1 de julio de 2020. Canadá, con 4.5 por ciento, y Estados Unidos, con 3.3 por ciento.

En estos cinco años se produjeron en promedio 2.4 millones de toneladas de plátanos, con una tasa media anual de crecimiento de 2.4 por ciento, a nivel nacional. En esta producción se incluyen las variedades criollo, dominico, enano gigante, enano gigante orgánico, macho, manzano, morado, pera, tabasco, thai y valery,

Datos del Servicio de Información Agroalimentaria y Pesquera (SIAP) mostraron que Chiapas es el principal productor de plátano nacional, al aportar 686 mil toneladas (28.1 por ciento) del total del cultivo nacional. Suchiate, con 28.4 por ciento; Tapachula, con 13.8 por ciento, y Mazatán, con 10.8 por ciento, fueron los municipios chiapanecos que registraron una mayor producción de 2018 a 2022.

Tabasco fue el segundo productor nacional, con 609 mil toneladas (24.9 por ciento) como resultado de cultivo reportado por Teapa, con 75.3 por ciento; Tacotalpa, con 6.9 por ciento, y Cunduacán, con 6.8 por ciento.

Veracruz ocupó el tercer sitio con 315 mil toneladas (12.9 por ciento) de la fruta, al mantener una tasa media anual de crecimiento de 4.4 por ciento, expuso la Secretaría de Agricultura. San Rafael, Atzalan y Tlapacoyan, con 27.1 por ciento, 21 por ciento y 12.5 por ciento, respectivamente, fueron los municipios veracruzanos con mayor cultivo obtenido durante ese periodo.

Fuente: SADER 18 de abril de 2024

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Exportaciones, Información en otros sitios, Producción | Comentarios desactivados en SADER – Estados Unidos, Japón y Canadá, principales consumidores del plátano mexicano

Jueves, 18 de abril de 2024

Actualización del Atlas Nacional

de las Abejas y Derivados Apícolas

En México, cerca de 48 mil personas se dedican a la apicultura.

La producción anual de miel en la última década fue de 59 mil toneladas. En el 2021, México ocupó el octavo lugar en producción de miel a nivel mundial.

Yucatán, Campeche, Jalisco y Chiapas generan más de 40 % de la producción de miel del país.

El Instituto Nacional de Estadística y Geografía (INEGI), en coordinación con la Secretaría de Agricultura y Desarrollo Rural (SADER), y la Facultad de Estudios Superiores Cuautitlán, de la Universidad Nacional Autónoma de México, presentan la actualización 2024 del «Atlas Nacional de las Abejas y Derivados Apícolas».

El objetivo del Atlas es proporcionar información de la apicultura en México, desde la biología de las abejas, características de la miel, hasta aspectos relacionados con la actividad económica en torno a las especies domesticadas, además de la crianza, apoyos gubernamentales existentes y el volumen de producción de las entidades federativas, entre otros temas.

Para el año 2023, la apicultura empleó a 48 mil apicultores, distribuidos principalmente en Yucatán, Campeche y Chiapas.

Este Atlas surge también de la necesidad de identificar la situación en la que se encuentran las abejas, de las que existen 20 mil especies clasificadas en siete familias. México es hábitat de una amplia variedad de ellas, calculada en cerca de dos mil especies.

En la última década se registró una producción anual promedio de 59 mil toneladas de miel, Yucatán, Campeche, Jalisco y Chiapas generan más de 40 % de la producción apícola del país. Lo anterior posiciona a México entre los 10 primeros lugares en cuanto a la producción mundial de miel.

En nuestro país, el consumo de miel per cápita anual osciló entre 163 y 280 gramos, en el periodo 2011-2022, de acuerdo con el Panorama Agroalimentario.

Entre 2014 y 2021, los productores apícolas del país exportaron alrededor de 34.5 mil toneladas anuales. Con esto, México se situó entre los principales exportadores de este alimento, junto con China, Nueva Zelanda y Argentina. Para el mismo periodo, el ingreso anual promedio por exportación de miel fue de 110 millones de dólares. Los destinos principales fueron Estados Unidos, Alemania, Bélgica, Arabia Saudita y Reino Unido.

Fuente: INEGI 17 de abril 2024

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Exportaciones, Inegi, Producción | Comentarios desactivados en INEGI – Actualización del Atlas Nacional de las Abejas y Derivados Apícolas

Martes, 16 de abril de 2024

Reporte mensual de la Balanza

Comercial Agroalimentaria de México

Cifras durante febrero de 2024

El origen de la información se basa en la estadística de la balanza de productos agropecuarios y balanza de productos agropecuarios, pesqueros y agroindustriales que integra y difunde el Grupo de Trabajo de Estadísticas de Comercio Exterior, conformado por el Banco de México, INEGI y SAT y la Secretaría de Economía.

Análisis de la Balanza Comercial Agroalimentaria de México

Por décimo año consecutivo, al mes de febrero de 2024 la Balanza Comercial Agropecuaria y Agroindustrial tiene superávit, fue de 1,492 millones de dólares (MDD).

En los dos primeros meses del año, el saldo positivo aumentó 565 MDD (61.0%), en comparación con el mismo mes de 2023, debido al mayor aumento de las exportaciones en 737 MDD (8.9%), respecto al incremento de las importaciones de 172 MDD (2.3%).

Evolución de la Balanza Comercial Agropecuaria

y Agroindustrial, enero – febrero 1993-2024.

A febrero de 2024, el valor de las exportaciones agroalimentarias de México es el más alto reportado en 32 años (desde 1993).

La dinámica que presentan las exportaciones de bienes agroalimentarios y el nivel alcanzado permitió al país obtener divisas que superan a las conseguidas por:

Venta de productos petroleros en 3,716 MDD (69.5%) y

Turismo extranjero en 2,739 MDD (43.3%).

En el primer bimestre de 2024, la Balanza Comercial No Petrolera cerró con un déficit de 3,532 MDD.

El impacto del saldo de la Balanza Manufacturera en el saldo de la Balanza No Petrolera es negativo; tiene un déficit de 5,187 MDD.

Mientras que el impacto del superávit de la Balanza Agropecuaria y Pesquera (752 MDD) contribuye de manera positiva a atenuar el déficit de la No Petrolera.

Comportamiento de la balanza agroalimentaria enero-febrero 2024

Balanza Agropecuaria y Agroindustrial: superávit de 1,492 MDD.

Balanza de bienes agrícolas:

En el primer bimestre de 2024, el superávit fue de 922 MDD, este saldo es resultado de exportaciones 31.5% mayores a las importaciones. El saldo incrementó 175.2% (587 MDD), en relación con el mismo periodo de 2023, debido a que las exportaciones aumentaron 6.2% (225 MDD), y la disminución de las importaciones que fue de 11.0% (362 MDD).

Balanza de bienes agroindustriales:

A febrero de 2024, se registra un superávit de 740 MDD, periodo en el que las exportaciones fueron 18.1% mayores a las importaciones. El saldo se disminuyó 4.4% (34 MDD), respecto al mismo mes de 2023, resultado del aumento en mayor medida de las importaciones en 510 MDD (14.3%), en comparación con las exportaciones 476 MDD (11.0%).

Balanza de bienes pesqueros:

En los primeros dos meses de 2024, se registra un déficit de 14.6 millones de dólares, debido a que lo importado es 10.3% mayor respecto de lo exportado. Las ventas al exterior disminuyeron en 8.8% (14 MDD), mientras que las compras se incrementaron en 5.8% (9 MDD), en comparación al mismo mes de 2023.

Balanza de bienes ganaderos y apícolas:

En el primer bimestre de 2024, el déficit en 2024 fue 156.1 MDD, esto es, 33.6 millones de dólares menos que el saldo negativo reportado en 2023 (189.7 MDD). El comercio total se incrementó 64 millones 427 mil dólares (11.1%), al pasar de 578 millones dólares en 2023 a 642 millones de dólares en 2024. El déficit de la balanza se explica porque las importaciones fueron 64.2% mayores a las exportaciones. Las ventas se incrementaron en mayor medida, en 49 MDD (25.2%) frente a las de 2023; mientras que las compras aumentaron 15.4 MDD (4.0%).

Fuente: SIAP 15 de abril de 2024

Clasificado bajo: Agricultura, Alimentación, CEIEG, Economía, Empresas, Estadística, Exportaciones, Ganaderia, Indicadores, Industria, Información en otros sitios, Pesca y Acuacultura, Producción | Comentarios desactivados en SIAP – Reporte mensual de la Balanza Comercial Agroalimentaria de México

Lunes, 15 de abril de 2024

Aumenta 61% el superávit de la balanza agroalimentaria

Los productos con el mayor valor de exportación en el primer bimestre del año fueron la cerveza, tomate fresco o refrigerado, tequila y mezcal, aguacate, y fresa y frambuesa frescas.

En los dos primeros meses del año se aceleró el dinamismo de las exportaciones agropecuarias y agroindustriales de México, al totalizar nueve mil 059 millones de dólares, un aumento de 8.85 por ciento respecto a lo registrado en igual lapso de 2023 y disminuyó el ritmo de crecimiento de las importaciones.

De acuerdo con cifras del Banco de México (Banxico), en el periodo enero-febrero, las importaciones agroalimentarias sumaron siete mil 567 millones de dólares, lo que representó un aumento de 2.32 por ciento respecto a las registradas en el mismo periodo del año anterior. De esta forma, el comercio internacional agroalimentario de México totalizó 16 mil 626 millones de dólares en el periodo de referencia.

A su interior, la balanza agropecuaria y pesquera presentó un incremento en el superávit de 391 por ciento (totalizando 752 millones de dólares), ya que las exportaciones alcanzaron cuatro mil 239 millones de dólares, un alza de 6.56 por ciento en comparación con el primer bimestre de 2023, mientras que las importaciones sumaron tres mil 487 millones de dólares.

En el rubro de productos agroindustriales, las exportaciones fueron por cuatro mil 820 millones de dólares, un crecimiento de 10.95 por ciento, mientras que las importaciones sumaron cuatro mil 080 millones de dólares, con lo cual se presentó un superávit en la balanza comercial de productos agroindustriales de 740 millones de dólares.

Las exportaciones que más crecieron en el lapso enero-febrero fueron las de chocolate y otros preparados de alimentos con cacao, con un alza de 71.74 por ciento; le siguieron las de preparaciones café, té o yerba mate, con 64.46 por ciento; jugo de naranja congelado, 62.38 por ciento; guayaba, mango y mangostanes, 48.60 por ciento; uvas, frescas o secas, pasas, 38.05, y ganado bovino, 35.86 por ciento.

Los productos con el mayor valor de exportación fueron la cerveza, con mil 013 millones de dólares; tomate fresco o refrigerado, 630 millones de dólares; tequila y mezcal, 621 millones de dólares; aguacate, 594 millones de dólares; fresa y frambuesa frescas, 531 millones de dólares, y pimiento, 427 millones de dólares.

Fuente: SADER 14 de abril de 2024

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Exportaciones, Ganaderia, Indicadores, Industria, Información en otros sitios, Pesca y Acuacultura, Producción | Comentarios desactivados en SADER – Aumenta 61% el superávit de la balanza agroalimentaria

Jueves, 11 de abril de 2024

Chiapas. Principales Resultados de la Encuesta

Nacional de Victimización de Empresas (ENVE) 2022

La Secretaría de Hacienda, en el marco del Comité Estatal de Información Estadística y Geográfica a través de la Dirección de Información Geográfica y Estadística pone a su disposición el documento sobre los resultados de la Encuesta Nacional de Victimización de Empresas (ENVE) que publica el INEGI.

La ENVE tiene como objetivo generar información estadística que permita realizar estimaciones con cobertura nacional y estatal, sobre la tasa de prevalencia1 e incidencia delictiva en unidades económicas, y la correspondiente cifra negra , entre otras.

El presente documento resume de manera general algunos de los indicadores para Chiapas contenidos en la ENVE de sus ediciones 2014, 2016, 2018 y 2022.

A nivel nacional, el número de unidades económicas aumento 25.3% en el periodo 2013-2021, dicho valor representó 960,255 unidades más; entre los años 2019 y 2021 se registró una disminución de 5%, representando 250,589 unidades menos.

En Chiapas el aumento registrado entre el año 2013 y el 2021 fue de 45.7% que representó a 58,020 unidades más en la entidad, mientras que en el periodo 2019 – 2021 registró un descenso de 5.9%, lo cual significó 11,597 unidades menos.

Durante el periodo comprendido entre el año 2013 y 2021, el estado de Chiapas registró un descenso de la tasa de prevalencia de 36.4%, lo que significó una reducción de 950 unidades económicas que fueron victimas de algún delito.

Durante el periodo comprendido entre el año 2013 y 2021, el estado de Chiapas registró un descenso de la tasa de incidencia de 39.7%, lo que significó una reducción de 1,879 delitos. Comparando los últimos dos años disponibles se observa un aumento de 17.2%, lo que en términos absolutos representó a 419 delitos más por cada 10,000 unidades económicas del estado.

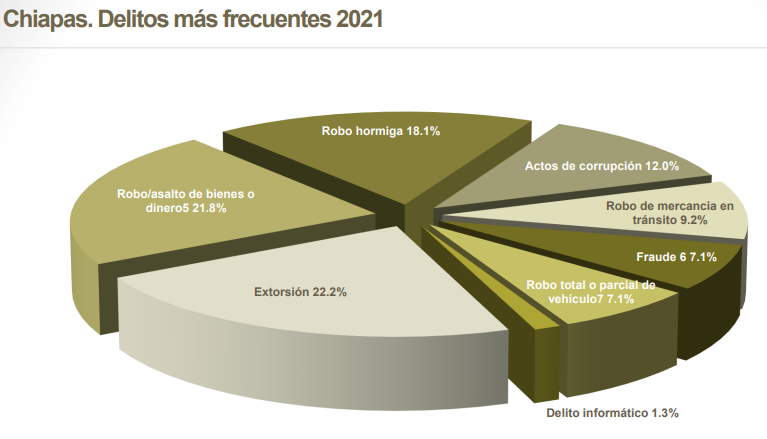

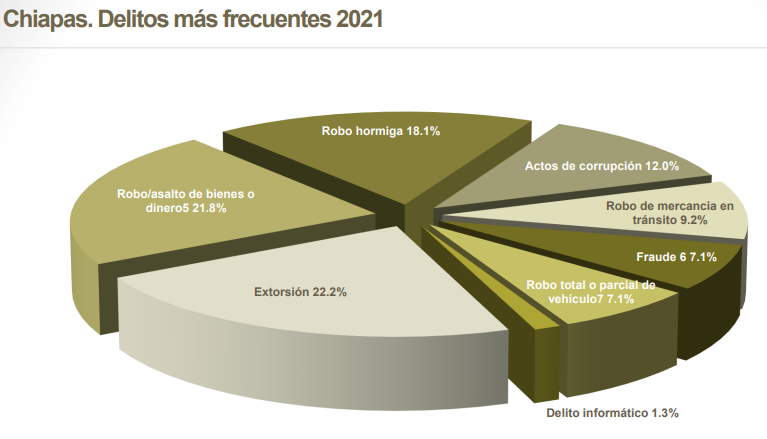

En Chiapas para el año 2021, la distribución de delitos sufridos por las unidades económicas reportó en primer lugar la extorsión con una incidencia de 635 victimas; en segundo lugar fue el robo/asalto de bienes o dinero con 624 delitos y el robo hormiga en tercer lugar con 516 unidades victimas. El delito informático fue el que registró la menor participación porcentual para ese año al registrar una incidencia de 37 unidades victimas de este delito por cada 10,000 unidades económicas.

En el estado de Chiapas durante el año 2022, el Ejercito (37.7%) fue la autoridad que registró el mayor porcentaje de mucha confianza por parte de las unidades económicas registradas en la encuesta. En contraparte se encontró a la Policía de Tránsito Municipal como la autoridad que presentó el nivel más alto dentro de las autoridades a las que no se les tiene nada de confianza con una cifra de 28.1%.

Durante el año 2022, de acuerdo con la ENVE, se recopiló información sobre la percepción que tienen las unidades económicas referente a la corrupción en las autoridades. Tanto a nivel nacional como para Chiapas, la policía de transito municipal registró el valor más alto en cuanto a percepción de corrupción se refiere con 71.7% y 75.9% respectivamente. Por su parte la autoridad que se percibió como la menos corrupta para el mismo año fue la Marina con 19.5% a nivel nacional, mientras que para el estado de Chiapas fue el ejercito con 22.1%.

A lo largo del 2021 el costo promedio del delito por unidad económica que fue víctima de algún delito registró el valor de $56,936 a nivel nacional. Por su parte, el estado de Chiapas ocupó el lugar 21 con un promedio de costo del delito de $39,144 por unidad económica.

En el 2021 se observó el porcentaje de unidades económicas que manifestaron sentirse afectadas por la presencia del comercio informal y/o productos ilegales. Por su parte el estado de Chiapas registró que 12% de las unidades económicas se vieron afectadas por este fenómeno, ocupando la 17ª posición a nivel nacional.

Fuente: SH 11 de abril de 2024

Clasificado bajo: Comunicaciones y Transportes, Empresas, Encuestas, Estadística, Gobierno, Indicadores, Seguridad | Comentarios desactivados en SH – Chiapas. Principales Resultados de la Encuesta Nacional de Victimización de Empresas (ENVE) 2022

Martes, 9 de abril de 2024

Índice Nacional de Precios Productor

Cifras durante marzo de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer los resultados del Índice Nacional de Precios Productor (INPP). Su objetivo es medir las variaciones de los precios de los bienes y servicios que se producen a nivel nacional.

Derivado del impacto del huracán Otis en la ciudad de Acapulco de Juárez y con base en las recomendaciones de aplicación de buenas prácticas en casos de emergencia y falta de precios, el INEGI dará continuidad a la publicación del índice de precios productor de esa ciudad. Para ello, el Instituto imputará los precios de conformidad con prácticas estándar en establecimientos económicos disponibles.

En marzo de 2024, el INPP total, incluido petróleo, aumentó 0.85 % a tasa mensual y 2.04 % a tasa anual. En el mismo mes de 2023, incrementó 0.21 % a tasa mensual y 1.81 % a tasa anual.

Por grupos de actividades económicas, a tasa mensual, los precios de las primarias crecieron 3.22 %; los de las secundarias, 0.54 %, y los de las actividades terciarias, 1.02 por ciento.

El Índice de Mercancías y Servicios de Uso Intermedio, incluido petróleo, subió 1.52 % a tasa mensual y 1.03 % a tasa anual.

En el mes de referencia, el Índice de Mercancías y Servicios Finales, incluido petróleo, ascendió 0.59 % a tasa mensual y 2.44 % a tasa anual.

Fuente: INEGI 09 de abril de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Índice Nacional de Precios Productor (INPP)

Martes, 9 de abril de 2024

Índice Nacional de Precios al Consumidor (INPC)

Cifras durante marzo de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer los resultados del Índice Nacional de Precios al Consumidor (INPC). Su objetivo es medir la variación de los precios de una canasta de bienes y servicios representativa del consumo de los hogares mexicanos que adquiere una o un consumidor urbano promedio.

Derivado del impacto del huracán Otis en la ciudad de Acapulco de Juárez y con base en las recomendaciones de aplicación de buenas prácticas en casos de emergencia y falta de precios, el INEGI dará continuidad a la publicación del índice de precios al consumidor de esa ciudad. Para ello, el Instituto imputará los precios de aquellos bienes y servicios que no se encuentran disponibles, así como de aquellos que aún no tienen un abasto regular.

En marzo de 2024, el INPC registró un incremento de 0.29 % respecto al mes anterior. Con este resultado, la inflación general anual se ubicó en 4.42 por ciento. En el mismo mes de 2023, la inflación mensual fue de 0.27 % y la anual, de 6.85 por ciento.

El índice de precios subyacente aumentó 0.44 % a tasa mensual y 4.55 % a tasa anual. El índice de precios no subyacente presentó una caída de 0.16 % mensual y un alza de 4.03 % anual.

Al interior del índice subyacente, a tasa mensual, los precios de las mercancías subieron 0.22 % y los de servicios, 0.69 por ciento.

Dentro del índice no subyacente, a tasa mensual, los precios de los productos agropecuarios disminuyeron 0.53 % y los de energéticos y tarifas autorizadas por el gobierno crecieron 0.16 por ciento.

Fuente: SIAP 09 de abril de 2024

Clasificado bajo: Agricultura, CEIEG, Empresas, Estadística, Ganaderia, Indicadores, Industria, Inegi, Pesca y Acuacultura, Producción | Comentarios desactivados en INEGI – Índice Nacional de Precios al Consumidor (INPC)

Martes, 9 de abril de 2024

Resultados del Registro Administrativo de la

Industria Automotriz de Vehículos Pesados

Cifras durante marzo de 2024

En marzo de 2024, se vendieron 4 427 vehículos pesados al menudeo y 4 756 al mayoreo en el mercado nacional, lo que representó una variación de -4.6 y de -2.9 %, respecto al mismo mes de 2023.

Durante el periodo enero-marzo de 2024, la producción presentó una variación de -8.3 % respecto al mismo periodo en 2023. De 52 892 unidades producidas, 50 932 correspondieron a vehículos de carga y 1 960, a vehículos de pasajeros.

En el periodo enero-marzo de 2024, se exportaron 42 081 unidades. El principal mercado fue Estados Unidos, con una participación de 95.8 por ciento. La exportación de vehículos pesados presentó una caída de -8.5 % respecto al mismo periodo de 2023.

El Instituto Nacional de Estadística y Geografía (INEGI) presenta el Registro Administrativo de la Industria Automotriz de Vehículos Pesados (RAIAVP), que se realiza en acuerdo con las 10 empresas afiliadas a la Asociación Nacional de Productores de Autobuses, Camiones y Tractocamiones A. C. (ANPACT) y Sparta Motors S. de R. L. de C. V. Estas informan sobre la comercialización de 15 marcas y la producción de vehículos pesados en México.

En marzo de 2024, las 11 empresas que conforman este registro vendieron 4 427 vehículos pesados al menudeo y 4 756 al mayoreo, en el mercado nacional. Lo anterior representó una variación de -4.6 y de -2.9 %, respectivamente, con base en el mismo mes de 2023.

La producción de marzo 2024 de vehículos pesados en México se concentró en los vehículos de carga, que representaron 96.3 % del total. El resto correspondió a la fabricación de autobuses para pasajeros.

Durante el periodo enero-marzo de 2024, Estados Unidos fue el principal destino de las exportaciones de vehículos pesados, con 95.8 % del total.

Fuente: INEGI 09 de abril de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Resultados del Registro Administrativo de la Industria Automotriz de Vehículos Pesados (RAIAVP)

Viernes, 5 de abril de 2024

Venta de autos híbridos y eléctricos

inició 2024 con crecimiento de 75%

Durante enero del 2024 las empresas automotrices en México lograron comercializar 7,442 vehículos híbridos y eléctricos.

Durante enero del 2024 las empresas automotrices en México lograron comercializar 7,442 autos híbridos, híbridos plugin y eléctricos, de acuerdo con cifras publicadas por el Inegi (Instituto Nacional de Estadística y Geografía).

Este nivel de ventas implicó un crecimiento de 74.6% en comparación con el mismo mes del año previo, cuando se vendieron 4,263 unidades.

Ante una mayor demanda de autos verdes, las automotrices con plantas productivas en México han incrementado también el ensamble de este tipo de unidades, tanto para la venta interna como para la exportación.

En los años recientes se han integrado al mercado nacional algunas automotoras chinas que, aunque todavía son minoría, han ganado terreno entre los consumidores mexicanos. En lo que va del 2024 se han observado contrastes importantes en las ventas de estas empresas automotrices.

Fuente: EL ECONOMISTA 05 de abril de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Exportaciones, Indicadores, Industria, Información en otros sitios, Noticias | Comentarios desactivados en ECONOMISTA – Venta de autos híbridos y eléctricos inició 2024 con crecimiento de 75%

Viernes, 5 de abril de 2024

Avance de resultados del Registro Administrativo

de la Industria Automotriz de Vehículos Ligeros

Cifras durante marzo de 2024

En marzo, en el mercado nacional se vendieron 124 395 vehículos ligeros.

Durante el periodo enero-marzo de 2024, se produjeron 927,781 vehículos ligeros y se exportaron 824 971 unidades.

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer el Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL). Su información proviene de 23 empresas afiliadas a la Asociación Mexicana de la Industria Automotriz, A. C. (AMIA), Autos Orientales Picacho y Giant Motors Latinoamérica.

En marzo de 2024, se vendieron 124 395 unidades en el mercado interno, lo que representa una variación de 4.7 % respecto al mismo mes de 2023.

Durante enero-marzo de 2024, se comercializaron 349 752 vehículos ligeros y, en este mismo periodo, se produjeron 927 781 unidades en México. Los camiones ligeros representaron 75.6 % del total producido, mientras que el resto correspondió a la fabricación de automóviles.

En marzo de 2024, se exportaron 286 002 vehículos ligeros y durante el periodo enero-marzo de 2024, se reportó un total de 824 971 unidades, una variación de 11.3 % respecto al mismo periodo de 2023.

La divulgación de información referente a la producción y comercialización de automóviles y camiones ligeros nuevos sirve de insumo para la elaboración de políticas en este sector de la economía nacional.

Fuente: INEGI 05 de abril de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL)

Viernes, 5 de abril de 2024

El índice de precios de los alimentos de la FAO aumenta en marzo

El alza de las cotizaciones internacionales de los aceites vegetales, los productos lácteos y la carne compensa con creces el descenso de las cotizaciones de los cereales y el azúcar.

El índice de precios de los alimentos de la FAO, que hace un seguimiento mensual de los precios internacionales de un conjunto de productos alimenticios comercializados a escala mundial, se situó en marzo en un promedio de 118,3 puntos, es decir, un 7,7 % por debajo de su valor de hace un año.

El índice de precios de los aceites vegetales de la FAO encabezó el incremento en marzo, subiendo un 8,0 % desde febrero y alcanzando su valor más alto en un año, debido al aumento de las cotizaciones de los aceites de palma, de soja, de girasol y de colza. Los precios internacionales del aceite de palma aumentaron a raíz de la disminución estacional de la producción en los principales países productores y la firme demanda interna en Asia sudoriental, mientras que los del aceite de soja se recuperaron de los niveles más bajos en años, impulsados por la solidez de la demanda del sector de los biocombustibles, en particular en el Brasil y los Estados Unidos de América.

El índice de precios de los productos lácteos aumentó por sexto mes consecutivo, con un alza del 2,9 % desde febrero, debido al incremento de los precios mundiales del queso y la mantequilla. También aumentó el índice de precios de la carne, con un incremento del 1,7 % respecto del mes anterior, a raíz de la subida de los precios internacionales de las carnes de aves de corral, cerdo y bovino.

Por el contrario, el índice de precios de los cereales disminuyó un 2,6 %, situándose un 20 % por debajo del valor registrado en marzo de 2023. La caída obedeció a un descenso de los precios mundiales del trigo para la exportación, principalmente debido a la fuerte competencia de las exportaciones entre los Estados Unidos de América, la Federación de Rusia y la Unión Europea, acentuadas por la cancelación de compras de trigo por parte de China. Los precios del maíz para la exportación evolucionaron ligeramente al alza en marzo, en parte debido a las dificultades logísticas de Ucrania, mientras que el índice de precios de la FAO para todos los tipos de arroz disminuyó un 1,7 %, ante la débil demanda mundial de importaciones.

El índice de precios del azúcar de la FAO disminuyó un 5,4 % desde febrero, principalmente a causa de la revisión al alza del pronóstico relativo a la producción de azúcar en 2023/24 en la India y la mejora del ritmo de la cosecha de azúcar en Tailandia.

La FAO también ha publicado una nueva Nota informativa sobre la oferta y la demanda de cereales, en la que eleva ligeramente su pronóstico sobre la producción total de cereales del mundo en 2023/24, ubicándola en 2 841 millones de toneladas, a consecuencia de las expectativas de aumento de la producción de maíz, arroz y trigo. La utilización mundial de cereales pronosticada para 2023/24 se cifra en 2 828 millones de toneladas, lo que supone un incremento del 1,3 % con respecto al nivel de 2022/23. Se prevé que las reservas mundiales de cereales ascenderán a 894 millones de toneladas para el final de las campañas de 2024, esto es, un 2,3 % más que a comienzos del año, lo que indica que la relación entre las reservas mundiales de cereales y su utilización se situaría en el 31,0 %.

Se prevé que el comercio mundial de cereales suba un 1,7 % respecto del año anterior y alcance los 485 millones de toneladas en 2023/24. Asimismo, se espera que el comercio internacional de cereales secundarios se amplíe respecto de 2022/23, mientras que es probable que el comercio de trigo y arroz se contraigan. La FAO también ajustó su pronóstico sobre la producción mundial de trigo en 2024, que ahora se ubica en 796 millones de toneladas, lo que representa un aumento del 1,0 % desde 2023.

Con respecto a los cultivos de cereales secundarios, la siembra comenzará pronto en el hemisferio norte, mientras que al sur del ecuador ya se han empezado a recoger las cosechas. Se prevé que la producción de la Argentina repuntará tras la cosecha de 2023, afectada por la sequía, mientras que en el África austral y el Brasil se espera una reducción de la producción.

Fuente: FAO 05 de abril de 2024

Clasificado bajo: Agricultura, Alimentación, CEIEG, Economía, Empresas, Estadística, Exportaciones, Gobierno, Indicadores, Información en otros sitios, Inversión, Producción | Comentarios desactivados en FAO – El índice de precios de los alimentos de la FAO aumenta en marzo

Miércoles, 3 de abril de 2024

Avance de resultados del Registro Administrativo

de la Industria Automotriz de Vehículos Ligeros

Cifras durante marzo de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer el avance de las ventas al público en el mercado interno, según el Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL), en marzo del presente año.

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer el avance de las ventas al público en el mercado interno, según el Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL), en marzo del presente año.

La información proviene de 23 empresas afiliadas a la Asociación Mexicana de la Industria Automotriz, A. C. (AMIA), Autos Orientales Picacho y Giant Motors Latinoamérica.

En marzo, se vendieron al público en el mercado interno 124 395 unidades. Por su parte, en el periodo enero-marzo de 2024, se comercializaron 349 752 unidades.

Fuente: INEGI 03 de abril de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Avance de resultados del Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL)

Martes, 2 de abril de 2024

Indicadores de Confianza Empresarial

Cifras durante marzo de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer los Indicadores de Confianza Empresarial (ICE) y el Indicador Global de Opinión Empresarial de Confianza (IGOEC), que se elaboran con los resultados de la Encuesta Mensual de Opinión Empresarial (EMOE). Estos permiten conocer, casi inmediatamente después de terminado el mes de referencia, la opinión de las y los directivos empresariales de los sectores: Industrias manufactureras, Construcción, Comercio y Servicios privados no financieros, sobre la situación económica del país y de sus empresas.

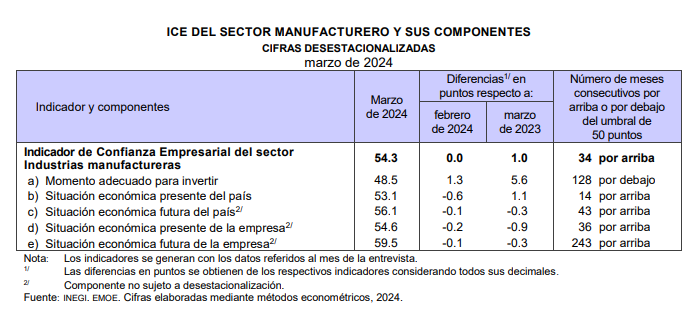

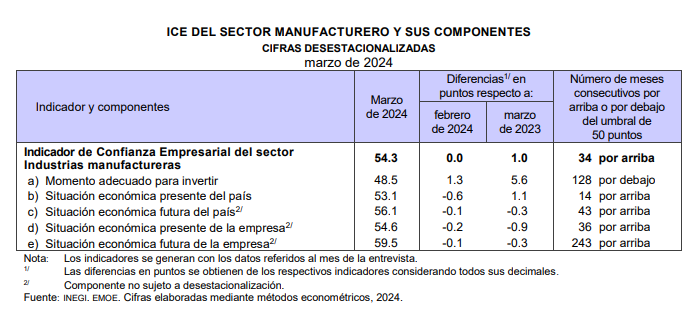

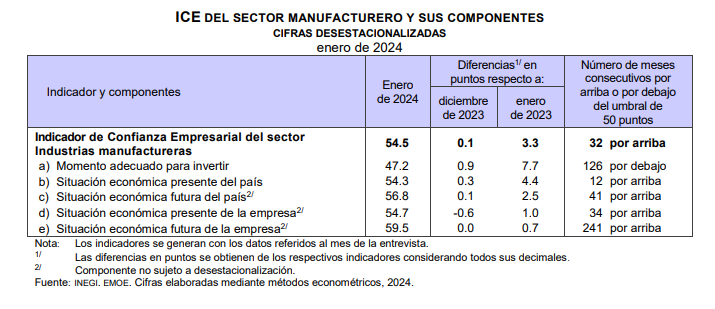

En marzo de 2024 y en su comparación mensual, el ICE de Construcción aumentó 2.1 puntos y el de Comercio, 0.3 puntos. El de Servicios privados no financieros disminuyó 0.9 puntos. Con cifras desestacionalizadas, el ICE de Industrias manufactureras no presentó variación mensual.

En el tercer mes de 2024 y en su comparación anual, los ICE registraron el siguiente comportamiento: el de Industrias manufactureras creció un punto con cifras ajustadas por estacionalidad, el de Servicios privados no financieros, 1.6 puntos y los de Construcción y Comercio incrementaron 0.7 puntos.

Con cifras originales, el IGOEC —que es el promedio ponderado de los indicadores de los cuatro sectores que lo integran— fue de 54.8 puntos, en marzo de 2024 y representó un alza de 1.2 puntos en relación con el mismo mes de 2023.

Fuente: INEGI 02 de abril de 2024

Clasificado bajo: CEIEG, Empresas, Encuestas, Estadística, Indicadores, Inegi, Servicios | Comentarios desactivados en INEGI – Indicadores de Confianza Empresarial

Lunes, 1 de abril de 2024

Exportaciones Trimestrales por Entidad Federativa

Cifras durante al cuarto trimestre de 2023

El Instituto Nacional de Estadística y Geografía (INEGI) presenta los resultados de las Exportaciones Trimestrales por Entidad Federativa (ETEF). Estas proveen información sobre la evolución que tiene el valor, medido en miles de dólares, de la venta de mercancías realizada por las entidades del país al resto del mundo.

En el cuarto trimestre de 2023, los estados con mayor contribución al valor total de las exportaciones fueron: Chihuahua (13.2 %), Coahuila de Zaragoza (12 %), Nuevo León y Baja California (10.4 % cada uno), Guanajuato (7.2 %) y Tamaulipas (6.3 %). En conjunto, estas entidades sumaron 59.5 por ciento.

En su comparación anual, las cinco entidades con mayores aumentos en el valor de sus exportaciones fueron: San Luis Potosí, con 31.5 %; Quintana Roo, con 21.2 %; Guerrero, con 20 %; Aguascalientes, con 19.4 %, y Guanajuato, con 19 por ciento.

En el trimestre octubre-diciembre de 2023, el subsector Fabricación de equipo de transporte destacó por su participación en el valor total de las exportaciones (41.2 %). Los estados con mayor aportación en dicha actividad fueron: Coahuila de Zaragoza (20 %), Guanajuato (13.2 %), Nuevo León (8.8 %), Chihuahua (8.6 %) y San Luis Potosí (8.1 %). Estas entidades concentraron 58.6 % del valor de estas exportaciones.

Fuente: INEGI 01 de abril de 2024

Clasificado bajo: Agricultura, CEIEG, Empresas, Estadística, Exportaciones, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Exportaciones Trimestrales por Entidad Federativa

Viernes, 22 de marzo de 2024

Índice Nacional de Precios al Consumidor (INPC)

Cifras durante primera quincena de marzo de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer los resultados del Índice Nacional de Precios al Consumidor (INPC). Su objetivo es medir la variación de los precios de una canasta de bienes y servicios representativa del consumo de los hogares mexicanos que adquiere una o un consumidor urbano promedio.

Derivado del impacto del huracán Otis en la ciudad de Acapulco de Juárez y con base en las recomendaciones de aplicación de buenas prácticas en casos de emergencia y falta de precios, el INEGI dará continuidad a la publicación del índice de precios al consumidor de esa ciudad. Para ello, el Instituto imputará los precios de aquellos bienes y servicios que no se encuentran disponibles, así como de aquellos que aún no tienen un abasto regular.

En la primera quincena de marzo de 2024, el INPC presentó una variación de 0.27 % respecto a la quincena anterior. Con este resultado, la inflación general anual se ubicó en 4.48 por ciento. En la misma quincena de 2023, la inflación quincenal fue de 0.15 % y la anual, de 7.12 por ciento.

El índice de precios subyacente aumentó 0.33 % a tasa quincenal y 4.69 % a tasa anual. El índice de precios no subyacente registró un crecimiento de 0.09 % quincenal y de 3.84 % a tasa anual.

Al interior del índice subyacente, a tasa quincenal, los precios de las mercancías incrementaron 0.10 % y los de servicios, 0.61 por ciento.

Dentro del índice no subyacente, a tasa quincenal, los precios de los productos agropecuarios subieron 0.34 % y los de energéticos y tarifas autorizadas por el gobierno bajaron 0.12 por ciento.

Fuente: SIAP 22 de marzo de 2024

Clasificado bajo: Agricultura, CEIEG, Empresas, Estadística, Ganaderia, Indicadores, Industria, Inegi, Pesca y Acuacultura, Producción | Comentarios desactivados en INEGI – Índice Nacional de Precios al Consumidor (INPC)

Viernes, 22 de marzo de 2024

Indicadores de Empresas Constructoras

Cifras durante enero de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) presenta los resultados de la Encuesta Nacional de Empresas Constructoras (ENEC) para dar a conocer el comportamiento de las principales variables del sector Construcción del país.

En enero de 2024 y con datos ajustados por estacionalidad, el valor de producción generado por las empresas constructoras disminuyó en términos reales 4.1 %, el personal ocupado total cayó 1.8 %, las horas trabajadas descendieron 2.6 % y las remuneraciones medias reales, 0.2 %, a tasa mensual.

A tasa anual y con cifras desestacionalizadas, el valor real de producción de las empresas constructoras creció 26.5 %; el personal ocupado total, 1.5 %; las horas trabajadas, 2 % y las remuneraciones medias reales, 3.2 %, en enero de este año.

Fuente: INEGI 22 de marzo de 2024

Clasificado bajo: CEIEG, Economía, Empleo, Empresas, Encuestas, Estadística, Inegi | Comentarios desactivados en INEGI – Indicadores de Empresas Constructoras

Jueves, 21 de marzo de 2024

Indicadores de Empresas Comerciales

Cifras durante enero de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) presenta los resultados de la Encuesta Mensual sobre Empresas Comerciales (EMEC) con el fin de proporcionar indicadores relevantes sobre el comportamiento del comercio interior de México.

En enero de 2024, a tasa mensual y con cifras desestacionalizadas, en las empresas comerciales al por mayor, los ingresos reales por suministro de bienes y servicios disminuyeron 3.6 %; el personal ocupado total, 2.4 % y las remuneraciones medias reales pagadas, 0.6 por ciento.

A tasa mensual, en las empresas comerciales al por menor, los ingresos reales por suministro de bienes y servicios descendieron 0.6 % y el personal ocupado total, 0.1 por ciento. Las remuneraciones medias reales aumentaron 0.5 por ciento.

En el primer mes de 2024 y a tasa anual, los datos desestacionalizados del comercio al por mayor se comportaron de la siguiente manera: los ingresos reales por suministro de bienes y servicios cayeron 4.9 % y el personal ocupado total, 0.7 por ciento. Las remuneraciones medias reales pagadas subieron tres por ciento.

En las empresas comerciales al por menor, a tasa anual y sin el factor estacional, los ingresos reales bajaron 0.9 por ciento. El personal ocupado total creció 0.3 % y las remuneraciones medias reales, 7.3 por ciento.

Fuente: INEGI 21 de marzo de 2024

Clasificado bajo: CEIEG, Economía, Empresas, Encuestas, Estadística, Indicadores, Inegi, Servicios | Comentarios desactivados en INEGI – Indicadores de Empresas Comerciales

Miércoles, 13 de marzo de 2024

Índice Nacional de Precios al Consumidor (INPC)

Cifras durante febrero 2024

A tasa anual (febrero 2024 vs mismo mes de 2023), el subíndice de alimentos, bebidas y tabaco que representa 30% del INPC aumentó 5.1%, tal incremento es menor al observado en 2023 cuando fue de 12.2%, pero mayor al registrado para el INPC general que fue de 4.4% (en 2023 el incremento del INPC general fue de 7.6% y en 2022 de 7.3%). En la variación mensual (febrero 2024 vs enero del mismo año) el INPC general aumentó 0.1%, el de alimentos, bebidas y tabaco disminuyó 1.3%, en tanto que, el de alimentos registra un decremento de 1.5 por ciento.

El incremento en el precio de insumos como los energéticos es un factor determinante para el comportamiento del INPC general, la gasolina de bajo octanaje tuvo un aumento anual de 4.2%, la de alto octanaje de 1.6% y la electricidad de 3.9%, en tanto que, el costo del gas doméstico natural, así como, el gas doméstico LP, registraron decremento anual de 17.8 y 2.2%, respectivamente.

En la composición del INPC, los “alimentos, bebidas y tabaco” representan casi la tercera parte (30.3%) del indicador, por lo que su comportamiento contribuye significativamente en la evolución de la inflación nacional, mientras que los productos agrícolas representan 5.1% y los pecuarios 6.6 por ciento. Los agrícolas con mayor participación en el índice son jitomate, “papa y otros tubérculos”, frijol y manzana.

Al cierre de enero de 2024, la cotización de carne en canal de bovino aumentó 3.3%, al compararse con similar mes de 2023, cuando se cotizó en 76.20 pesos por kilogramo. El precio de carne de pollo en canal fue de 39.55 pesos por kilo; 4.6% mayor al mismo mes del año pasado. El precio de carne de cerdo en canal fue de 51.67 pesos por kilogramo, representa un incremento de 4.3%

respecto de enero de 2023, cuando se cotizó en 49.54 pesos por kilogramo. El litro de leche se pagó en la zona de producción a 8.79 pesos, 7.3% mayor a enero de 2023. Por su parte, el precio pagado al productor de huevo aumentó 6.9%, comparado con mismo mes de 2023.

Se estima que la producción de huevo para el año 2024 sea de 3.2 millones de toneladas, 2.4% mayor a la obtenido de forma preliminar en 2023. En tanto que la expectativa de producción de carne de pollo en canal es de cuatro millones de toneladas; 1.8% mayor a la generada en 2023.

En conjunto la carne de res, pollo, cerdo y huevo tienen una participación de 5.0% en el INPC.

Fuente: SIAP 12 de marzo de 2024

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Ganaderia, Indicadores, Industria, Información en otros sitios, Producción | Comentarios desactivados en SIAP – Índice Nacional de Precios al Consumidor (INPC)

Lunes, 11 de marzo de 2024

Resultados del Registro Administrativo de la

Industria Automotriz de Vehículos Pesados

Cifras durante febrero de 2024

En febrero de 2024, se vendieron 4 604 vehículos pesados al menudeo y 4 528 al mayoreo en el mercado nacional. Esto representó una variación de 28.6 y de 9.1 %, respecto al mismo mes de 2023.

Durante el periodo enero-febrero de 2024, la producción presentó una variación de -3.1 % respecto al mismo periodo en 2023. De 34 379 unidades producidas, 33 037 correspondieron a vehículos de carga y 1 342, a vehículos de pasajeros.

En el periodo enero-febrero de 2024, se exportaron 27,058 unidades. El principal mercado fue Estados Unidos, con una participación de 96.1 por ciento. La exportación de vehículos pesados presentó una caída de -4.9 % respecto al mismo periodo de 2023.

El Instituto Nacional de Estadística y Geografía (INEGI) presenta el Registro Administrativo de la Industria Automotriz de Vehículos Pesados (RAIAVP), que se realiza en acuerdo con las 10 empresas afiliadas a la Asociación Nacional de Productores de Autobuses, Camiones y Tractocamiones A. C. (ANPACT) y Sparta Motors S. de R. L. de C. V. Estas informan sobre la comercialización de 15 marcas y la producción de vehículos pesados en México.

En febrero de 2024, las 11 empresas que conforman este registro vendieron 4 604 vehículos pesados al menudeo y 4 528 al mayoreo, en el mercado nacional. Lo anterior representó una variación de 28.6 y de 9.1 %, respectivamente, con base en el mismo mes de 2023.

La producción de febrero 2024 de vehículos pesados en México se concentró en los vehículos de carga, que representaron 96.1 % del total. El resto correspondió a la fabricación de autobuses para pasajeros.

Durante el periodo enero-febrero de 2024, Estados Unidos fue el principal destino de las exportaciones de vehículos pesados, con 96.1 % del total.

Fuente: INEGI 11 de marzo de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Resultados del Registro Administrativo de la Industria Automotriz de Vehículos Pesados (RAIAVP)

Lunes, 11 de marzo de 2024

El índice de precios de los alimentos

de la FAO vuelve a disminuir en febrero

Se prevé un aumento de la producción de trigo en 2024 pese a la reducción de la superficie sembrada motivada por los precios.

El índice de precios de los alimentos de la FAO, que hace un seguimiento mensual de los precios internacionales de un conjunto de productos alimenticios comercializados a escala mundial, se situó en febrero en un promedio de 117,3 puntos, lo que supone un 0,7 % menos que en enero y un 10,5 % por debajo del valor registrado en el mismo mes de hace un año.

El índice de precios de los cereales de la FAO descendió un 5,0 % en febrero, situándose en un nivel un 22,4 % inferior al de febrero de 2023. Los precios del maíz para la exportación fueron los que más cayeron ante las expectativas de abundantes cosechas en América del Sur, mientras que los precios internacionales del trigo disminuyeron. En febrero también disminuyeron, un 1,6 %, los precios internacionales del arroz.

El índice de precios de los aceites vegetales de la FAO descendió un 1,3 % desde enero, situándose un 11 % por debajo de su valor de febrero de 2023. Los precios internacionales del aceite de soja se redujeron marcadamente, debido a las perspectivas de una abundante producción de soja en América del Sur, mientras que las amplias disponibilidades exportables de los aceites de girasol y colza a escala mundial hicieron disminuir los precios. Los precios mundiales del aceite de palma subieron ligeramente en febrero, debido al descenso estacional de la producción.

El índice de precios del azúcar de la FAO, por el contrario, subió un 3,2 % en febrero. El aumento obedeció a la persistente preocupación por la próxima producción en el Brasil, tras un período prolongado de precipitaciones por debajo de la media, así como a las previsiones de descenso de la producción en la India y Tailandia, dos de los principales países exportadores.

El índice de precios de la carne de la FAO subió un 1,8 % desde enero, siendo las cotizaciones de la carne de aves de corral las que más subieron, seguidas de las de la carne de bovino, que se vieron afectadas por las lluvias intensas que trastornaron el transporte de ganado en Australia. También subieron ligeramente los precios de la carne de cerdo, debido a la mayor demanda por parte de China y a la situación de escasez de la oferta en Europa occidental. Los precios internacionales de la carne de ovino disminuyeron en parte debido a una producción récord tras la reconstitución de rebaños en Australia.

El índice de precios de los productos lácteos de la FAO aumentó un 1,1 %, impulsado por la mayor demanda de importaciones de mantequilla por parte de los países compradores asiáticos. También subieron ligeramente los precios de las leches en polvo y del queso.

La FAO también ha publicado una nueva Nota informativa sobre la oferta y la demanda de cereales, en la que eleva ligeramente su pronóstico sobre la producción total de cereales del mundo en 2023, ubicándola en 2 840 millones de toneladas, y ofrece una serie de proyecciones nuevas.

Según el pronóstico actual, la utilización mundial de cereales en 2023/24 asciende a 2 823 millones de toneladas, lo que supone un aumento del 1,1 % respecto del año anterior, fundamentalmente a causa de un mayor uso del maíz y el trigo como piensos para el ganado. Se prevé que aumenten las reservas mundiales de cereales, debido enteramente a los cereales secundarios, y que la relación entre las reservas mundiales de cereales y su utilización finalice el año en un nivel “holgado” del 31,1 %, frente al 30,9 %. El pronóstico indica que el comercio mundial de cereales aumente un 1,3 % respecto del año anterior, impulsado por la mejora de las perspectivas sobre la exportación de maíz en Ucrania y la mayor demanda de China.

Fuente: FAO 08 de marzo de 2024

Clasificado bajo: Agricultura, Alimentación, CEIEG, Economía, Empresas, Estadística, Exportaciones, Gobierno, Indicadores, Información en otros sitios, Inversión, Producción | Comentarios desactivados en FAO – El índice de precios de los alimentos de la FAO vuelve a disminuir en febrero

Jueves, 7 de marzo de 2024

Índice Nacional de Precios Productor

Cifras durante febrero de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer los resultados del Índice Nacional de Precios Productor (INPP). Su objetivo es medir las variaciones de los precios de los bienes y servicios que se producen a nivel nacional.

Derivado del impacto del huracán Otis en la ciudad de Acapulco de Juárez y con base en las recomendaciones de aplicación de buenas prácticas en casos de emergencia y falta de precios, el INEGI dará continuidad a la publicación del índice de precios productor de esa ciudad. Para ello, el Instituto imputará los precios de conformidad con prácticas estándar en establecimientos económicos disponibles.

En febrero de 2024, el INPP total, incluido petróleo, aumentó 0.44 % a tasa mensual y 1.42 % a tasa anual. En el mismo mes de 2023, disminuyó 0.04 % a tasa mensual e incrementó 3.35 % a tasa anual.

Por grupos de actividades económicas, a tasa mensual, los precios de las secundarias crecieron 0.61 % y los de las terciarias, 0.81 por ciento. Los de las actividades primarias descendieron 3.41 por ciento.

El Índice de Mercancías y Servicios de Uso Intermedio, incluido petróleo, subió 0.45 % a tasa mensual y disminuyó 0.81 % a tasa anual.

En el mes de referencia, el Índice de Mercancías y Servicios Finales, incluido petróleo, ascendió 0.43 % a tasa mensual y 2.30 % a tasa anual.

Fuente: INEGI 07 de marzo de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Índice Nacional de Precios Productor (INPP)

Jueves, 7 de marzo de 2024

Índice Nacional de Precios al Consumidor (INPC)

Cifras durante febrero de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer los resultados del Índice Nacional de Precios al Consumidor (INPC). Su objetivo es medir la variación de los precios de una canasta de bienes y servicios representativa del consumo de los hogares mexicanos que adquiere una o un consumidor urbano promedio.

Derivado del impacto del huracán Otis en la ciudad de Acapulco de Juárez y con base en las recomendaciones de aplicación de buenas prácticas en casos de emergencia y falta de precios, el INEGI dará continuidad a la publicación del índice de precios al consumidor de esa ciudad. Para ello, el Instituto imputará los precios de aquellos bienes y servicios que no se encuentran disponibles, así como de aquellos que aún no tienen un abasto regular.

En febrero de 2024, el INPC registró un incremento de 0.09 % respecto al mes anterior. Con este resultado, la inflación general anual se ubicó en 4.40 por ciento. En el mismo mes de 2023, la inflación mensual fue de 0.56 % y la anual, de 7.62 por ciento.

El índice de precios subyacente aumentó 0.49 % a tasa mensual y 4.64 % a tasa anual. El índice de precios no subyacente presentó una caída de 1.10 % mensual y un alza de 3.67 % anual.

Al interior del índice subyacente, a tasa mensual, los precios de las mercancías subieron 0.40 % y los de servicios, 0.61 por ciento.

Dentro del índice no subyacente, a tasa mensual, los precios de los productos agropecuarios disminuyeron 4.60 % y los de energéticos y tarifas autorizadas por el gobierno crecieron 2.12 por ciento.

Fuente: SIAP 07 de marzo de 2024

Clasificado bajo: Agricultura, CEIEG, Empresas, Estadística, Ganaderia, Indicadores, Industria, Inegi, Pesca y Acuacultura, Producción | Comentarios desactivados en INEGI – Índice Nacional de Precios al Consumidor (INPC)

Miércoles, 6 de marzo de 2024

Avance de resultados del Registro Administrativo

de la Industria Automotriz de Vehículos Ligeros

Cifras durante febrero de 2024

En febrero, en el mercado nacional, se vendieron 113 258 vehículos ligeros.

Durante el periodo enero-febrero de 2024 se produjeron 625 804 vehículos ligeros y se exportaron 536 975 unidades.

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer el Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL). Su información proviene de 23 empresas afiliadas a la Asociación Mexicana de la Industria Automotriz, A. C. (AMIA), Autos Orientales Picacho y Giant Motors Latinoamérica.

En febrero de 2024, se vendieron 113 258 unidades en el mercado interno, lo que representa una variación de 11.1 % respecto al mismo mes de 2023.

Durante enero-febrero de 2024, se comercializaron 225 357 vehículos ligeros y, en este mismo periodo, se produjeron 625 804 unidades en México. Los camiones ligeros representaron 75.8 % del total producido, mientras que el resto correspondió a la fabricación de automóviles.

En febrero de 2024, se exportaron 282 608 vehículos ligeros y durante el periodo enero-febrero de 2024, se reportó un total de 536 975 unidades, una variación de 14.6 % respecto al mismo periodo de 2023.

La divulgación de datos referentes a la producción y comercialización de automóviles y camiones ligeros nuevos sirve de insumo para la elaboración de políticas en este sector de la economía nacional.

Fuente: INEGI 06 de marzo de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL)

Martes, 5 de marzo de 2024

Las organizaciones empresariales

progresan en la igualdad de género

La Oficina de Actividades para los Empleadores de la OIT y la Organización Internacional de Empleadores evaluaron los progresos realizados por las organizaciones nacionales de empleadores y de empresas a lo largo de seis años.

Un número creciente de organizaciones empresariales nacionales están mejorando la igualdad de género a nivel interno, según un nuevo informe de la Oficina de Actividades para los Empleadores de la Organización Internacional del Trabajo (OIT-ACT/EMP) y la Organización Internacional de Empleadores (OIE). El siguiente paso para estas organizaciones es romper los techos de cristal para que más mujeres puedan avanzar en sus carreras y participar en la toma de decisiones.

En general, las mujeres están bien representadas entre el personal de las organizaciones empresariales (OE), ya que representan el 40% o más de los empleados en el 74% de las organizaciones empresariales. Sin embargo, las mujeres siguen estando infrarrepresentadas en los puestos de toma de decisiones; menos de una de cada tres (28%) de las OE han logrado el equilibrio de género a nivel directivo, con entre un 40% y un 60% de mujeres directivas. Una de cada diez OE no cuenta con ninguna mujer en puestos directivos.

En la actualidad, casi una de cada tres OE (el 30%) está dirigida por una mujer. Esto es un buen augurio para el futuro progreso en materia de igualdad de género y diversidad dentro de las OE, ya que las mujeres líderes actúan como modelos para el resto del personal femenino. Según el informe, es un 25% más probable que las OE dirigidas por mujeres empleen a más del 40% de mujeres en puestos directivos, en comparación con las OE dirigidas por hombres.

Estos resultados son especialmente importantes dada la influencia sin precedentes que las OE nacionales tienen en el sector privado. Lideran la comunidad empresarial con el ejemplo y, por lo tanto, desempeñan un papel importante en la consecución de la igualdad de género y la diversidad.

Sin embargo, la acción y la influencia de las OE en materia de igualdad de género van más allá. La gran mayoría (81%) de las OE abogan por una mayor igualdad de género, colaborando con los gobiernos nacionales y las organizaciones de trabajadores. Sus prioridades en materia de promoción son la igualdad de remuneración por un trabajo de igual valor (37% de las OE), la presencia de mujeres en puestos directivos (22%) y la diversidad y la inclusión en el entorno empresarial (12%).

El informe, La mujer en las empresas: Cómo impulsan la igualdad de género las organizaciones empresariales , se basa en una investigación realizada en 2023 en la que participaron 95 asociaciones empresariales de 87 países.

Fuente: OIT 05 de marzo de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Indicadores, Información en otros sitios | Comentarios desactivados en OIT – Las organizaciones empresariales progresan en la igualdad de género

Lunes, 4 de marzo de 2024

Venta de autos ligeros supera

las 113,000 unidades en febrero

La industria automotriz mantuvo el ritmo de crecimiento a doble dígito en ventas de autos ligeros durante febrero pasado y registró el volumen más alto de los últimos seis años.

De acuerdo con el registro del Instituto Nacional de Estadística y Geografía (Inegi), la venta de vehículos ligeros nuevos fue de 113,258 unidades, 11.1% mayor al número de unidades comercializadas en febrero del 2023.

Mientras dos marcas chinas, como Chirey y MG, presentaron disminución de ventas en febrero, las automotrices japoneses marcaron el dinamismo de la industria en el mes, entre ellas Toyota, Mitsubishi, Suzuki y Mazda, indicador de que la competencia se incrementa con nuevos modelos y precios. Nissan -la líder en ventas- tuvo su excepción, pues redujo su venta en 5.6% durante febrero.

Por su parte, General Motors -la segunda marca con mayor volumen de ventas- aceleró la comercialización de autos en 20.6% durante el segundo mes del año.

En el primer bimestre del 2024 se comercializaron 225,357 vehículos ligeros, cifra 14.8% superior a las 196,325 unidades de enero-febrero del año previo, lo que marca un incremento de 29,032 unidades.

Fuente: EL ECONOMISTA 04 de marzo de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Exportaciones, Indicadores, Industria, Información en otros sitios, Noticias | Comentarios desactivados en ECONOMISTA – Venta de autos ligeros supera las 113,000 unidades en febrero

Lunes, 4 de marzo de 2024

Avance de resultados del Registro Administrativo

de la Industria Automotriz de Vehículos Ligeros

Cifras durante febrero de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer el avance de las ventas al público en el mercado interno, según el Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL), en febrero del presente año.

La información proviene de 23 empresas afiliadas a la Asociación Mexicana de la Industria Automotriz, A. C. (AMIA), Autos Orientales Picacho y Giant Motors Latinoamérica.

En febrero, se vendieron al público en el mercado interno 113 258 unidades.

Fuente: INEGI 04 de marzo de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Avance de resultados del Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL)

Lunes, 4 de marzo de 2024

Indicadores de Confianza Empresarial

Cifras durante febrero de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer los Indicadores de Confianza Empresarial (ICE) y el Indicador Global de Opinión Empresarial de Confianza (IGOEC), que se elaboran con los resultados de la Encuesta Mensual de Opinión Empresarial (EMOE). Estos permiten conocer, casi inmediatamente después de terminado el mes de referencia, la opinión de las y los directivos empresariales de los sectores: Industrias manufactureras, Construcción, Comercio y Servicios privados no financieros, sobre la situación económica del país y de sus empresas.

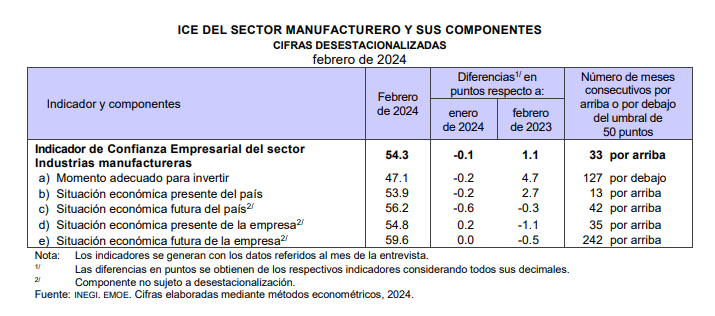

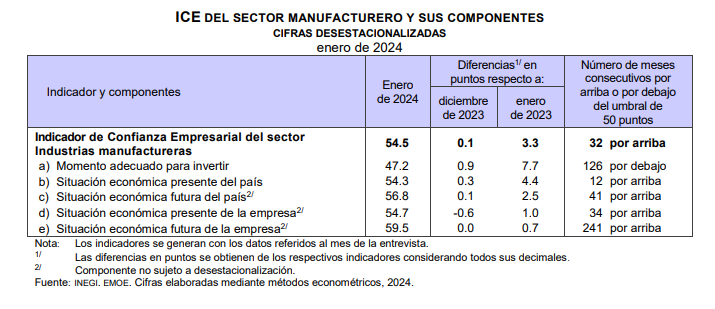

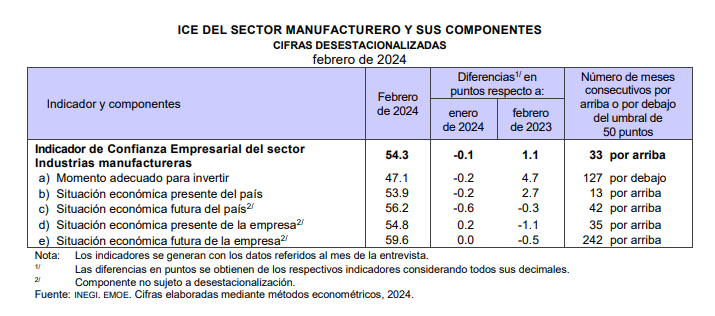

En febrero de 2024 y en su comparación mensual, el ICE de Industrias manufactureras disminuyó 0.1 puntos con cifras desestacionalizadas; el de Comercio, 0.3; el de Servicios privados no financieros, 1.6 y el de Construcción, 2.9 puntos.

En el segundo mes de 2024 y en su comparación anual, los ICE registraron el siguiente comportamiento: el de Industrias manufactureras creció 1.1 puntos con cifras ajustadas por estacionalidad y el de Servicios privados no financieros, 7.2 puntos. El de Comercio cayó 0.4 puntos y el de Construcción, 2.6 puntos.

Con cifras originales, el IGOEC —que es el promedio ponderado de los indicadores de los cuatro sectores que lo integran— fue de 55 puntos, en febrero de 2024, y representó un alza de 3.2 puntos con relación al mismo mes de 2023.

Fuente: INEGI 01 de marzo de 2024

Clasificado bajo: CEIEG, Empresas, Encuestas, Estadística, Indicadores, Inegi, Servicios | Comentarios desactivados en INEGI – Indicadores de Confianza Empresarial

Lunes, 4 de marzo de 2024

Indicadores Agregados de Tendencia

y Expectativas Empresariales

Cifras durante febrero de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer el Indicador Global de Opinión Empresarial de Tendencia (IGOET), los Indicadores Agregados de Tendencia (IAT) y las expectativas empresariales, que se elaboran con los resultados de la Encuesta Mensual de Opinión Empresarial (EMOE). Estos permiten conocer, después de terminado el mes de referencia, la percepción de las y los directivos empresariales sobre el comportamiento de variables relevantes de los sectores Industrias manufactureras, Construcción, Comercio y Servicios privados no financieros.

En febrero de 2024 y con cifras desestacionalizadas, el IAT del sector manufacturero fue de 54.4 puntos, lo que significó un alza mensual de 2.8 puntos.

Con cifras ajustadas estacionalmente, el IAT del sector Construcción fue de 57.3 puntos: 0.8 puntos más que en enero pasado.

En el segundo mes de 2024 y con datos desestacionalizados, el IAT de Comercio se situó en 56.9 puntos: creció 0.3 puntos en comparación con el mes anterior.

Con cifras ajustadas por estacionalidad, el IAT de Servicios privados no financieros se ubicó en 49.6 puntos: en febrero de este año, descendió 2.2 puntos.

En el mes de referencia y con datos originales, el IGOET —que es el promedio ponderado de los indicadores de los cuatro sectores que lo integran— fue de 50.5 puntos, se mantuvo como en febrero de 2023.

Fuente: INEGI 01 de marzo de 2024

Clasificado bajo: CEIEG, Economía, Empresas, Estadística, Indicadores, Industria, Inegi, Servicios | Comentarios desactivados en INEGI – Indicadores Agregados de Tendencia y Expectativas Empresariales

Martes, 27 de febrero de 2024

Exportaciones mexicanas caen

1.5% e importaciones 1% durante enero

Las exportaciones de mercancías de México registraron una caída interanual de 1.5% en enero, a 41,957.2 millones de dólares, su segundo descenso consecutivo, informó el Inegi.

Al mismo tiempo, las importaciones mexicanas disminuyeron 1%, a 46,271.8 millones de dólares, también con una reducción en el mes inmediato anterior.

Con ambos resultados en enero, la economía mexicana tuvo un déficit de 4,314.7 millones de dólares, 5.1% mayor que en el mismo mes de 2023.

Al interior de las exportaciones, las petroleras totalizaron 2,720.7 millones de dólares, un alza de 0.2% interanual, en tanto que las no petroleras se cifraron en 39,236.5 millones de dólares, un retroceso de 1.7 por ciento.

En enero de 2024, con cifras ajustadas por estacionalidad, las exportaciones mexicanas de mercancías observaron un retroceso de 2.5%, mientras que las importaciones crecieron 1.47%, a tasas mensuales.

Las exportaciones de productos manufacturados alcanzaron 36,571 millones de dólares en el primer mes del año, lo que representó una baja de 2% a tasa anual. Las caídas más significativas se observaron en las exportaciones de la industria de la madera (19.3%), de maquinaria y equipo especial para industrias diversas (11.4%), de productos de la siderurgia (7.8%), de productos de la minerometalurgia (7.6%) y de productos automotrices (6.5 por ciento).

En ese mes, el precio promedio de la mezcla mexicana de crudo de exportación se situó en 68.88 dólares por barril, cifra menor en 0.21 dólares a la de diciembre de 2023, pero superior en 1.29 dólares con respecto a enero de 2023. En cuanto al volumen de crudo exportado, éste se ubicó, en el mes de referencia, en 982,000 barriles diarios, nivel inferior al de 1.047 millones de barriles diarios de diciembre de 2023 y al de 997,000 barriles diarios de enero de 2023.

Fuente: EL ECONOMISTA 27 de febrero de 2024

Clasificado bajo: CEIEG, Empresas, Estadística, Exportaciones, Indicadores, Información en otros sitios, Petróleo, Producción | Comentarios desactivados en ECONOMISTA – Exportaciones mexicanas caen 1.5% e importaciones 1% durante enero

Viernes, 23 de febrero de 2024

Indicadores de Empresas Constructoras

Cifras durante diciembre de 2023

El Instituto Nacional de Estadística y Geografía (INEGI) presenta los resultados de la Encuesta Nacional de Empresas Constructoras (ENEC) para dar a conocer el comportamiento de las principales variables del sector Construcción del país.

En diciembre de 2023 y con datos ajustados por estacionalidad, el valor de producción generado por las empresas constructoras aumentó en términos reales 1 % y las remuneraciones medias reales, 0.8 %, respecto a noviembre pasado. El personal ocupado total descendió 0.4 % y las horas trabajadas retrocedieron uno por ciento.

A tasa anual y con cifras desestacionalizadas, el valor real de producción de las empresas constructoras creció 36.5 %; el personal ocupado total, 1.4 %; las horas trabajadas, 5.9 % y las remuneraciones medias reales, 2.5 %, en diciembre de 2023.

Fuente: INEGI 23 de febrero de 2024

Clasificado bajo: CEIEG, Economía, Empleo, Empresas, Encuestas, Estadística, Inegi | Comentarios desactivados en INEGI – Indicadores de Empresas Constructoras

Jueves, 22 de febrero de 2024

Índice Nacional de Precios al Consumidor (INPC)

Cifras durante primera quincena de febrero de 2024

El Instituto Nacional de Estadística y Geografía (INEGI) da a conocer los resultados del Índice Nacional de Precios al Consumidor (INPC). Su objetivo es medir la variación de los precios de una canasta de bienes y servicios representativa del consumo de los hogares mexicanos que adquiere una o un consumidor urbano promedio.

Derivado del impacto del huracán Otis en la ciudad de Acapulco de Juárez y con base en las recomendaciones de aplicación de buenas prácticas en casos de emergencia y falta de precios, el INEGI dará continuidad a la publicación del índice de precios al consumidor de esa ciudad. Para ello, el Instituto imputará los precios de aquellos bienes y servicios que no se encuentran disponibles, así como de aquellos que aún no tienen un abasto regular.

En la primera quincena de febrero de 2024, el INPC disminuyó 0.10 % respecto a la quincena anterior. Con este resultado, la inflación general anual se ubicó en 4.45 por ciento. En la misma quincena de 2023, la inflación quincenal fue de 0.30 % y la anual, de 7.76 por ciento.

El índice de precios subyacente incrementó 0.24 % a tasa quincenal y 4.63 % a tasa anual. El índice de precios no subyacente registró una caída de 1.10 % quincenal y un crecimiento de 3.93 % a tasa anual.

Al interior del índice subyacente, a tasa quincenal, los precios de las mercancías aumentaron 0.21 % y los de servicios, 0.27 por ciento.

Dentro del índice no subyacente, a tasa quincenal, los precios de los productos agropecuarios bajaron 3.95 % y los de energéticos y tarifas autorizadas por el gobierno subieron 1.50 por ciento.

Fuente: SIAP 22 de febrero de 2024

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Ganaderia, Indicadores, Industria, Inegi, Pesca y Acuacultura, Producción | Comentarios desactivados en INEGI – Índice Nacional de Precios al Consumidor (INPC)

Miércoles, 21 de febrero de 2024

Indicadores de Empresas Comerciales

Cifras durante diciembre de 2023

El Instituto Nacional de Estadística y Geografía (INEGI) presenta los resultados de la Encuesta Mensual sobre Empresas Comerciales (EMEC) con el fin de proporcionar indicadores relevantes sobre el comportamiento del comercio interior de México.

En diciembre de 2023, a tasa mensual y con cifras desestacionalizadas, en las empresas comerciales al por mayor, los ingresos reales por suministro de bienes y servicios y el personal ocupado total disminuyeron 0.8 por ciento. Las remuneraciones medias reales pagadas avanzaron 0.2 por ciento.

A tasa mensual, en las empresas comerciales al por menor, los ingresos reales por suministro de bienes y servicios descendieron 0.9 % y el personal ocupado total, 0.1 por ciento. Las remuneraciones medias reales aumentaron 2.4 por ciento.

En el último mes de 2023 y a tasa anual, los datos desestacionalizados del comercio al por mayor se comportaron de la siguiente manera: los ingresos reales por suministro de bienes y servicios incrementaron 0.7 %; el personal ocupado total, 1.5 % y las remuneraciones medias reales pagadas, 6.3 por ciento.

En las empresas comerciales al por menor, a tasa anual y sin el factor estacional, los ingresos reales crecieron 0.7 %; el personal ocupado total, 0.4 % y las remuneraciones medias reales, 9.2 por ciento.

Fuente: INEGI 21 de febrero de 2024

Clasificado bajo: CEIEG, Economía, Empresas, Encuestas, Estadística, Indicadores, Inegi, Servicios | Comentarios desactivados en INEGI – Indicadores de Empresas Comerciales

Miércoles, 14 de febrero de 2024

Reporte mensual de la Balanza

Comercial Agroalimentaria de México

Cifras durante diciembre de 2023

El origen de la información se basa en la estadística de la balanza de productos agropecuarios y balanza de productos agropecuarios, pesqueros y agroindustriales que integra y difunde el Grupo de Trabajo de Estadísticas de Comercio Exterior, conformado por el Banco de México, INEGI y SAT y la Secretaría de Economía.

Análisis de la Balanza Comercial Agroalimentaria de México

Por noveno año consecutivo, la Balanza Comercial Agropecuaria y Agroindustrial tiene superávit, en 2023 fue de 7,576 millones de dólares (MDD).